در درسهای قبلی یاد گرفتید که چگونه از تحلیل بنیادی برای ایجاد ایدههای معاملاتی استفاده کنید، بعد توضیح دادیم که چگونه از تحلیل تکنیکال و پرایس اکشن برای پیدا کردن قیمت ورود استفاده کنید.

قبل از اینکه یک پوزیشن واقعی باز کنید و سرمایهتان را در معرض خطر قرار دهید یک نکته مهم دیگر را هم باید یاد بگیرید و آن نکته مدیریت سرمایه.مدیریت ریسک است .

حفظ سرمایه اولین اولویت سرمایهگذاری موفق بازار است.

برای حفظ سرمایه، باید مدیریت ریسک درستی داشته باشید.

بهترین معاملهگران معمولا جلوی ضرر را میگیرند و سود را به حال خود رها میکنند.

این اصل میگوید که چگونه جلوی سناریوهای وحشتناکی مثل تبدیل شدن به بازنده یا تبدیل یک معامله به یک خسارت بزرگ را بگیریم.

البته گفتن «جلوی ضرر را گرفتن و سود را به حال خود رها کردن» راحتتر از انجام دادنش است، به خصوص برای تریدرهای احتیاطی که در اکثر موارد باید تغییرات فاندامنتال و احساسات گسترده بازار را در مقابل پرایس اکشن (که گاهی اوقات در تضاد هستند) بسنجند.

خوشبختانه، فهم ابزارها و ترفندهای مدیریت ریسک (TRM) خیلی سخت نیست.

سه مفهوم کلیدی مدیریت ریسک و معامله

قبل از شروع معاملهگری باید با این ۳ نکته آشنا شوید:

1. حد ضرر

2. پوزیشن سایز

3. اسکالینگ

حد ضرر چیست؟

تعیین حد ضرر میتواند بر اساس سیگنال پرایس اکشن، سیگنالهای اندیکاتور تکنیکال، سناریوهای فاندامنتال یا ترکیبی از هر سه باشد.

برای کسب اطلاعات بیشتر در مورد نحوه استفاده از استاپ لاس، واحد درسی تحت عنوان مدیریت ریسک در فارکس را مطالعه کنید.

پوزیشن سایز چیست؟

پوزیشن سایز: مقدار ارز دیجیتالی است که شما میخرید یا میفروشید، که بر اساس حداکثر مقداری که در صورت شکست معامله، حاضر به از دست دادن آن هستید، تعیین میشود، این مقدار به نام «حداکثر ریسک یا max risk» نیز شناخته میشود.

حداکثر ریسک برای تازهکارها باید ۱٪ الی ۲٪ از سبد سرمایهگذاریشان برای معاملههای کوتاهمدت و ۵٪ برای معاملههای بلندمدت باشد.

برای مثال، فرض کنید یک حساب ارزدیجیتال ۱۰۰۰ دلاری دارید و میخواهید یک توکن با قیمت بازار ۱۰ دلار (برای هر توکن) خریداری کنید.

شما حداکثر ریسکتان را ۲٪ از حسابتان (یا ۲۰ دلار) قرار میدهید و تحلیلهایتان نشان میدهد که حدضرر را باید روی ۵ دلار قرار دهید، یعنی اگر قیمت هر توکن به ۵ دلار سقوط کرد، باید پوزیشن بسته شود.

بر اساس این ستاپها، در صورتی که قیمت توکن ۱۰ دلار باشد، پوزیشن سایز شما باید ۴ واحد باشد. کاهش ۵ دلاری ارزش توکن * ۴ توکن = ۲۰ دلار ضرر (۲٪ از حساب ۱۰۰۰ دلاری)

مقیاس بندی کردن چیست؟

تعیین قیمت دقیق یا زمان تغییر جهت بازار (و/ یا سطوح نوسانات) تقریبا غیرممکن است.

اگر به قیمت ورودی اطمینان زیادی نداشته باشید، تمرین خوبی است که ورودیها و خروجیهایتان را به دو یا چند سفارش در اطراف منطقه ورودی/ خروجی هدفتان تقسیم کنید.

همان مثال بالا را در نظر بگیرید، فرض کنید میخواهید یک توکن با قیمت ۱۰ دلار بخرید، اما تحلیلتان میگوید قبل از اینکه احساسات کاملا صعودی شوند، ممکن است تا ۸ دلار کاهش قیمت رخ دهد.

برای کاهش احتمال اینکه ورودی خود را خیلی پایین (و احتمالا شکست در معامله) یا خیلی زیاد (به طور بالقوه عدم ورود به بهترین قیمت/ کاهش بازده احتمالی)، باید سفارشهای ورود/ خروجتان را به سطوح مختلف قیمت تقسیم کنید.

به جای خرید ۴ توکن با قیمت ۱۰ دلار، میتوانید یک توکن با قیمت ۱۰ دلار، یک توکن با قیمت ۹ دلار و دو توکن با قیمت ۸ دلار خریداری کنید.

اگر توکن از سطح قیمت ۱۰ دلار پایینتر نیاید، و اگر تا ۸ دلار سقوط کند، شما را با یک پوزیشن جزئی وارد معامله میکند، در واقع به میانگین قیمت ۸.۷۵ دلاری کاهش پیدا میکند.

و اگر همچنان از سطح ۵ دلار به عنوان حداکثر ریسک استفاده میکنید، حداکثر ریسک شما با ۱۵ دلار ریسک کل کمتر کمتر است.

اینها نمونههای بسیار سادهای هستند، اما فقط درک و تمرین همینها احتمالا کمک بزرگی است که شما در شروع معاملاتتان با مشکلات و ضررهای بزرگ مواجه نشوید.

از اهرم استفاده نکنید!

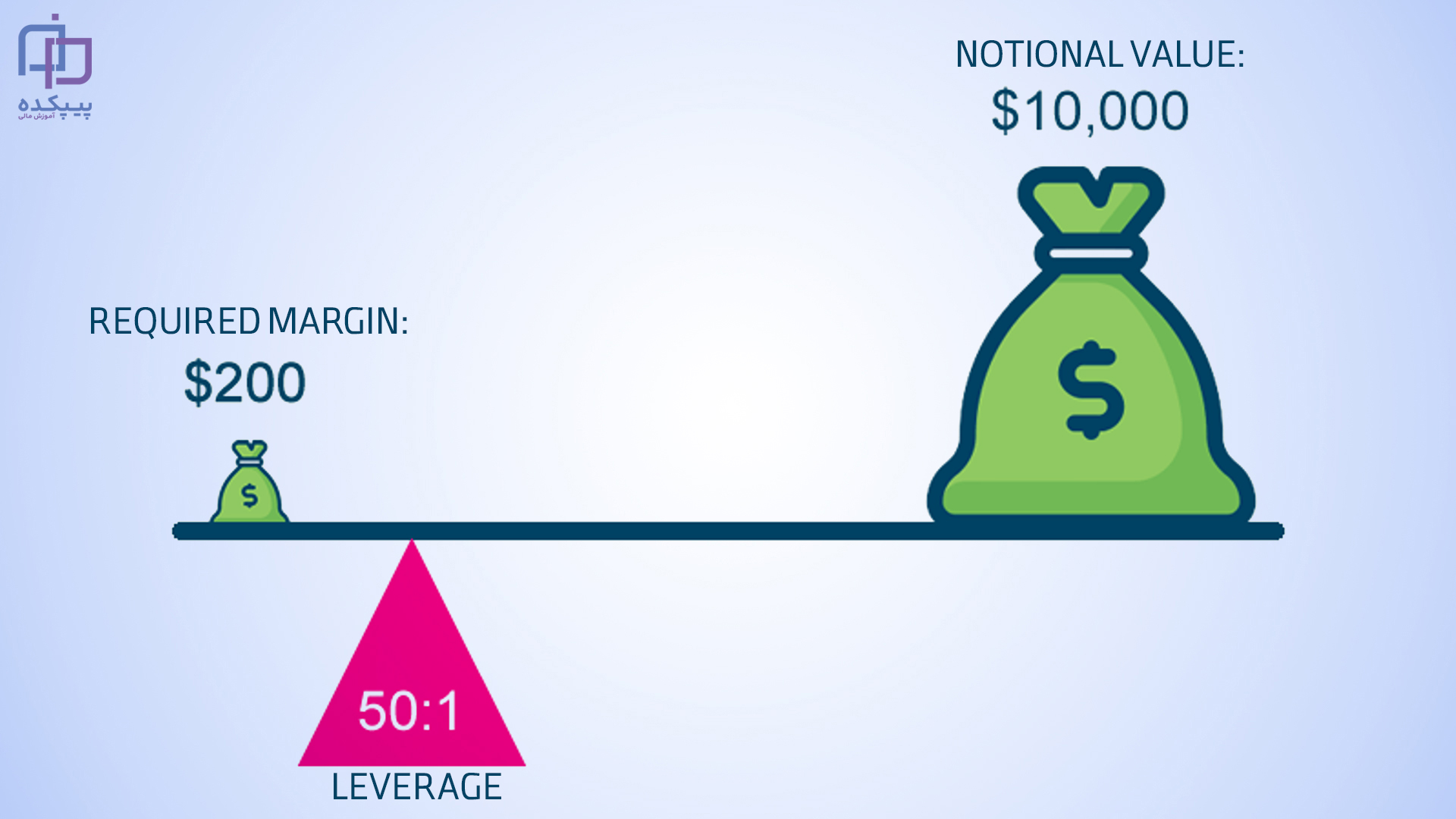

معاملات اهرمی جایی است که شما میتوانید پوزیشنی بزرگتر از کل سرمایهای که وارد حسابتان کردهاید، باز کنید.

این کار یا به واسطه صرافیهای متمرکز ارز دیجیتال انجام میشود که معاملات لوریجی را ارائه میدهند، یا به واسطه بعضی پروتکلهای DeFi که مکانیسمهای وامگیری پیشرفته را ارائه میدهند، انجام میشود.

برای مثال، فرض کنید شما ۱۰۰ دلار در حساب خود دارید و میخواهید ۱ واحد توکن XYZ را با قیمت ۱۰۰ دلار خریداری کنید که یک پوزیشن باز به ارزش ۱۰۰ دلار ایجاد میکند.

یک صرافی ارز دیجیتال (CEX) که معامله مارجین را ارائه میکند ممکن است فقط به ۱۰٪ مارجین برای باز کردن یک معامله نیاز داشته باشد. به عبارت دیگر، شما فقط باید با ۱۰ دلار یک پوزیشن را باز کنید، به جای اینکه کل ۱۰۰ دلار را وارد کنید.

حالا شما ۹۰ دلار دارید و در صورت تمایل میتوانید پوزیشنهای بیشتری را هم باز کنید. این میتواند برای بسیاری از تریدرها خیلی وسوسهبرانگیز باشد.

با در نظر گرفتن نیاز به مارجین ۱۰٪ و یک حساب ۱۰۰ دلاری، میتوانید پوزیشنسایز ۱۰ توکن XYZ را باز کنید که ارزش فرضی آن ۱۰۰۰ دلار خواهد بود (۱۰۰ دلار در ۱۰ واحد)، و صرافی ارز دیجیتال ۱۰۰ دلار را در حساب شما به عنوان مارجین برای معاملات کنار میگذارد.

شما حالا ۱۰ برابر لوریج دارید (که مقدار بسیار بالایی محسوب میشود).

اگر توکن در مدت زمان کوتاهی ۱۰٪ افزایش پیدا کرد (ارزش پوزیشن از ۱۰۰۰ دلار به ۱۱۰۰ دلار افزایش پیدا کرد) ارزش حسابتان دو برابر میشود!

از ۱۰۰ دلار تا ۲۰۰ دلار (۱۰۰ دلار سود + ۱۰۰ دلار مارجین برای معامله). یا اگر توکن ۲۰٪ افزایش پیدا کرد و به ۱۲۰۰ دلار رسید، ارزش حسابتان را سه برابر میکنید و به ۳۰۰ دلار میرسانید!

شگفتانگیز به نظر میرسد، درسته؟! احتمالا همین الان دارید محاسبه میکنید که کی میتوانید خرید لامبورگینیها و جتهای خصوصی را شروع کنید.

اما شما تنها نیستید، خیلی از معاملهگران وقتی دنیای معاملات لوریجی را کشف میکنند، در همین رویاها غوطهور میشوند.

خب، من از ترکاندن حبابهای خیال خوشم نمیآید، اما این را بدانید که لوریج یک شمشیر دولبه است، به این معنی که میتواند حساب شما را به همان سرعتی که چاق کرده، از بین ببرد.

فرض کنید همان پوزیشن ۵٪ (یا ۵۰ دلار کاهش از ارزش اولیه پوزیشن ۱۰۰۰ دلاری) را از دست بدهید، سپس معاملهگر فقط ۵۰٪ از حساب ۱۰۰ دلاری خودرا از دست داد!

یا بدتر، پوزیشن سایز فرضی ۱۰۰۰ دلاری فقط ۱۰٪ کاهش مییابد و به ۹۰۰ دلار میرسد (یا ۱۰۰ دلار ضرر)! این وسط صرافی ارز دیجیتال هم یک (از معاملهگر میخواهد پول بیشتری را برای باز نگهداشتن معاملات واریز کند) کال مارجین صادر میکند و اگر معاملهگر نتواند آن را پرداخت کند، صرافی همه پوزیشنها را که میبندد که به آن «لیکویید شده» هم گفته میشود.

صرافی ارز دیجیتال از ۱۰۰ دلاری که برای شما نگه داشته است به عنوان مارجین برای پوشش ضرر ۱۰۰ دلاری شما استفاده میکند. و از آنجایی که شما فقط ۱۰۰ دلار برای شروع دارید، این به آن معنا است که موجودی حساب شما به صفر رسیده است.

اینجاست که آرزو میکنی کاش میشد به عقب برگشت.

بنابراین، هرچند که میتوان با استفاده از لوریج در بازار کریپتو پول زیادی به دست آورد، اما به سرعت هم میتوان پول زیادی از دست داد.

با توجه به اینکه شما یک تریدر تازهکار هستید، احتمالا در آینده در همه کارهای معاملاتی وحشتناک شرکت خواهید کرد.

اما در ده یا ۲۰ معامله لوریجی اول چقدر احتمال داره که بتوانید جهت و زمان درست معامله را انتخاب کنید تا از نابودی حسابتان جلوگیری کنید؟

جواب درست، «تقریبا صفر درصد» است!

لوریج برای معاملهگرانی که شیوههای مدیریت ریسک سختگیرانه دارند، خوب است.

اما برای معاملهگران تازهکار ابزار خوبی نیست چون ممکن است همین اول راه تجربه وحشتناکی داشته باشند.

خلاصه

چند توصیه برای شما به عنوان تریدرهای تازهکار داریم:

- درصد کمی از کل سرمایه نقدیتان (پول نقد، سهام و سایر سرمایهگذاریهای نقدی) را به بازار کریپتو اختصاص دهید. از ۱٪ شروع کنید و کم کم این درصد را بالا ببرید.

- قرار گرفتن در معرض یک دارایی ارز دیجیتال خاص را به درصد کمی از کل سبد ارزهای دیجیتالتان محدود کنید. باز هم، ۱ الی ۲ درصد حداکثر ریسک در معاملات کوتاهمدت. حداکثر ریسک ۵٪ در پوزیشنهای بلندمدت.

- در هر پوزیشن از حد ضرر استفاده کنید.

- زمانبندی کامل تقریبا غیرممکن است. در پوزیشنهای معاملاتی یا «میانگین هزینه دلار» (DCA) به سرمایهگذاریهای بلندمدت مقیاس بدهید. اگر معاملهای در جهت شما پیش رفت، در طول مسیر سود ببرید.

- از لوریج استفاده نکنید.

- فقط روی بهترین ایدههایتان سرمایهگذاری کنید (ستاپ ضرر کم/ سود بالا برای ایدههایی که احتمال موفقیتشان بالا است).

- بدون پوزیشن” پوزیشنی کاملا خوب است که فرصتهای جذابی را نمیبیند.