در درسهای قبلی، مراحل مختلف نحوه ساخت یک استراتژی معاملاتی کریپتو را به عنوان یک معاملهگر آموختید.

آموختید که:

- چگونه میتوان از تحلیل فاندامنتال استفاده کرد، یک سوگیری جهتدار (صعودی یا نزولی) و ایدههای معاملاتی بالقوه ایجاد کرد (برای خرید یا فروش).

- نحوه استفاده از تحلیل تکنیکال و پرایس اکشن ارزدیجیتال برای شناسایی قیمتهای ورودی معامله و همچنین قیمتهای خروج برای کسب سود یا کاهش ضرر.

- سه مفهوم کلیدی در معامله و مدیریت ریسک.

- ژورنال معاملاتی چیست و چرا باید معاملات را در ژورنال ثبت کنیم.

حالا این قطعات جداگانه را کنار هم بگذاریم و ببینیم وقتی کنار هم بیایند چه طور عمل میکنند.

میخواهم با یک مثال ساده از معامله یک ارز دیجیتال خیالی به اسم پوپوکوین (PPC) چیزهایی را که تا اینجا یاد گرفتیم کنار هم قرار دهم تا ببینیم چگونه میتوان از این نکات استفاده کرد.

ایده معاملاتی چیست؟

فرض کنید من تحقیقاتم را در مورد بازارهای مالی گسترده و محیط اقتصادی انجام دادم و متوجه شدم که از زمانی که اقتصاد جهانی شروع به رشد کرده است، احساسات بازار ریسک آن شده است.

همچنین متوجه شدم که مؤسسههای مالی بزرگ به دنبال سرمایهگذاری بیشتر برای کار در فضای ارز دیجیتال هستند (هم سرمایهگذاری و هم پذیرش بیشتر فناوری بلاکچین).

با بررسیهای بیشتر متوجه شدم که پوپوکوین ابزاری برای یک شبکه بلاکچین در حال توسعه است.

همین طور فهمیدم که مؤسسههای بزرگ دارند پوپوکوین را برای استفاده در خدمات مالی قبول میکنند.

تحلیل فاندامنتال نشان میدهد که پوپوکوین یک دارایی بالقوه جذاب است که میتواند خریداران را جذب کند، و همین باعث افزایش قیمت پوپوکوین میشود.

حالا که سوگیری جهتدارم را ایجاد کردم (صعودی) تصمیم دارم خرید کنم، اما نمودار و تحلیل پرایس اکشن چه میگوید؟

یک ورودی خوب کجاست؟ چگونه بفهمم اشتباه می کنم؟

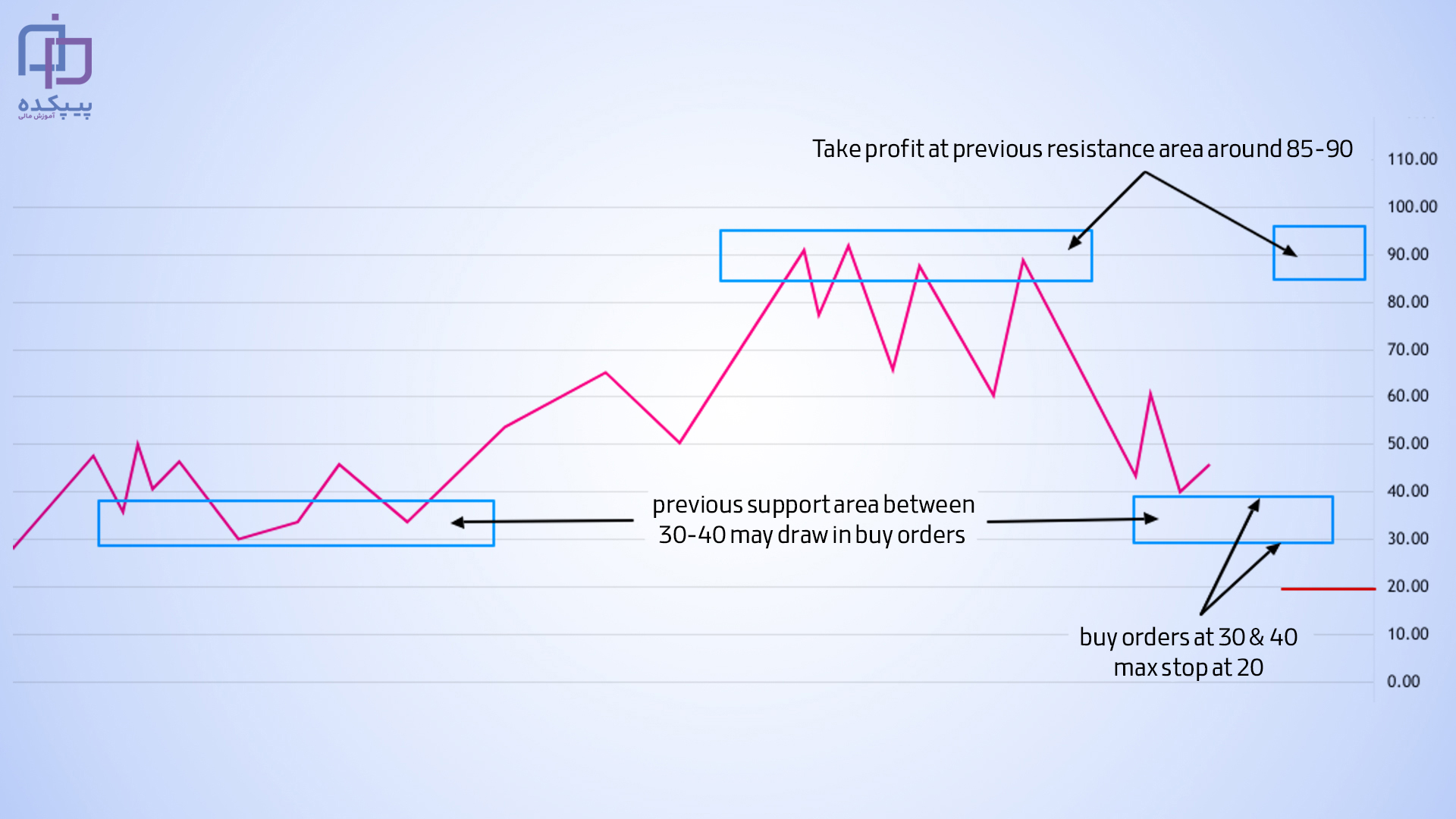

در تصویر زیر یک نمودار خیالی از سکه خیالیمان را میبینید.

پرایس اکشن نشان میدهد که احساسات بعد از رسیدن قیمت کوین به بالای ۹۰ دلار کاهش پیدا کرده و به قیمت ۴۰ دلار بازگشته است.

همچینین در نمودار میتوانیم ببینیم که منطقه ۳۰ تا ۵۰ دلار قبلا یک منطقه تحکیم بوده که اگر بازار پوپوکوین صعودی میشد، میتوانست بعضی از سفارشهای خرید را جذب کند.

البته این را هم باید در نظر بگیرم که اگر بازار به زیر آن منطقه سقوط کند، ممکن است روند نزولی بیشتری در پیش باشد.

بنابراین من یک سوگیری فاندامنتال صعودی ایجاد کردهام و بر اساس پرایس اکشن منطقه خرید بالقوه و منطقه ابطال معامله (یک شکست زیر ۳۰ دلار) را پیدا کردهام.

و با توجه به اینکه قسمت ۹۰ دلاری به عنوان مقاوت در طول آخرین دوره صعودی عمل میکند، فکر میکنم که جای خوبی برای خروج از بعضی یا همه پوزیشنها است تا سود کسب کنم. من حالا اطلاعات کافی برای ایجاد یک پلن معاملاتی و مدیریت ریسک دارم.

برنامه چیه؟

فرض کنیم یک حساب ارز دیجیتال خیالی با موجودی اولیه ۶۰۰ دلار دارم.

بر اساس تحلیلهایم فکر میکنم ۶ الی ۱۲ ماه طول میکشد تا پوپوکوین به سطح قیمت ۹۰ دلار برگردد، پس این این نوع معامله بلندمدت به عنوان معاملات پوزیشن شناخته میشود.

من حداکثر روی ۵٪ از سبد ارزهای دیجیتالم ریسک میکنم. پس با در نظر گرفتن یک حساب ۶۰۰ دلاری، ریسک من نباید بیشتر از ۳۰ دلار باشد.

از آنجایی که مطمئن نیستم که در کجا ممکن است قیمت پایین بیاید، تصمیم میگیرم مقیاسگذاری انجام دهم و سفارشهای خرید ۱ پوپوکوین را با قیمت ۴۰ دلار و ۱ پوپوکوین با قیمت ۳۰ دلاری تنظیم کنم.

و بر اساس نمودار حد ضرر را روی ۲۰ دلار میگذارم چون اگر قیمت نزولی شود، مشخص است که خرسها کنترل را در دست میگیرند.

حداکثر ریسک من چقدر است؟

حالا که اعداد را داریم، بیایید حساب کنیم که آیا ریسک من قابل قبول است یا نه.

موجودی حساب ۶۰۰ دلار * ۵٪ = حداکثر ریسک ۳۰ دلار

سفارش خرید محدود شماره ۱: خرید ۱ واحد پوپوکوین با قیمت ۴۰ دلار با حداکثر حد ضرر ۲۰ دلار = حداکثر ریسک ۲۰ دلار

سفارش خرید محدود شماره ۲: خرید ۱ واحد پوپوکوین به قیمت ۳۰ دلار با حداکثر حد ضرر ۲۰ دلار = حداکثر ریسک ۱۰ دلار

کل ریسک اگر هر دو سفارش خرید فعال شوند = ۳۰ دلار (یا ۵٪ از حساب ۶۰۰ دلاری)

به نظر میرسد حداکثر ریسک را بررسی کردم پس حالا باید به ریوارد بالقوهام نگاه کنم و ببینم آیا معامله ارزش انجام دارد یا نه.

پاداش بالقوه من چیست؟

اگر هر دو سفارش خرید من فعال شوند، 2 موقعیت خرید با میانگین قیمت ورودی 35 دلار خواهم داشت :

۱ توکن * ۴۰ دلار + ۱ واحد پوپوکوین * ۳۰ دلار = پرداخت ۷۰ دلار

پرداخت ۷۰ دلار / ۲ واحد پوپوکوین = ۳۵ دلار

اگر هدف را ۹۰ دلار (منطقه مقاومت اصلی قبلی) تعیین کنم، سود بالقوهام ۱۱۰ دلار است:

هدف ۹۰ دلار – میانگین ورودی ۳۵ دلار = سود ۵۵ دلاری

سود ۵۵ دلاری * ۲ واحد پوپوکوین = سود کل ۱۱۰ دلار (یا رشد ۱۸ درصدی حساب).

نسبت پاداش به ریسک بالقوه من (R:R) چیست؟

به عنوان یک معاملهگر، مهم است که به نسبت ریسک به ریوارد فکر کنید و آن را در نظر بگیرید. اگر سود معاملات موفقتان بیشتر از ضرر معاملات ناموفقتان باشد، بهتر میتوانید در بازار بمانید.

نسبت ریسک به ریوارد من به این صورت است:

سود کل ۱۱۰ دلار / حداکثر ریسک ۳۰ دلار = ۳.۶۷:۱ R:R

آیا باید معامله را انجام دهم؟

با در نظر گرفتن نسبت ریسک به ریوارد ۱:۳ و اینکه عمیقا باور دارم که عوامل فاندامنتال و محیط مثبت بازار باعث جذب خریداران خواهد شد، این معامله احتمالا ارزش آن را دارد که فورا انجام شود به جای اینکه در لیست انتظار قرارش دهم.

اینجا به طور خلاصه فرآیند ایجاد یک ایده معاملاتی را شرح دادم، اما این را به خاطر داشته باشید که این یک مثال خیلی ساده بود.

در یک معامله واقعی، شما باید سناریوهای بالقوه بازار و تغییرات غیرمنتظره را هم در نظر بگیرید.

حتی میتوانید با پلن مدیریت ریسک/ معامله خلاقیت بیشتری داشته باشید (مثلا افزایش حدضررها، سفارشهای خرید بیشتر در پوزیشن سایزهای مختلف، مقیاسگذاری سود و غیره).