در این واحد از دانشکده پیپکده قصد داریم در خصوص جذابترین ابزار در تحلیل تکنیکال یعنی اعداد طلایی فیبوناچی و نحوه کار با آنها صحبت کنیم. پس با ما همراه باشید.

برای استفاده درست نسبتهای فیبوناچی در معاملات، بهتر است این تکنیک را مانند یادگیری آشپزی در منزل مادرتان بیاموزید و درست به کار گیرید.

موضوع فیبوناچی گسترده و با اسامی متفاوت در تحقیقات مختلف شناخته شده است، اما در اینجا به دو مورد خاص تمرکز میکنیم: اصلاح و توسعه.

اجازه دهید با معرفی لئوناردو فیبوناچی، ریاضیدان معروف ایتالیایی، شروع کنیم. او یک ریاضیدان معروف ایتالیایی بود این شخص علاقه زیادی به ریاضی داشته و در همین حوزه هم مسئله مهمی به اسم فیبوناچی رو کشف میکند.

خودش ادعا میکند که از ریاضی دانان ایرانی مانند : خوارزمی، کرجی و ابوکامل الگو گرفته است. این دانشمند یه کتاب دارد به اسم لیبر آباکی که ترجمه ایتالیایی آن میشود کتاب حساب. پایههای این کتاب بر اساس الگوریتمهای خوارزمی طراحی شده است.

اعداد فیبوناچی از دنباله زیر به وجود میآمدند: 0، 1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89، 144…

این دنباله با شروع از 0 و افزودن 1 به آن برای به دست آوردن 1، عدد دوم به دست میآید.

سپس اعداد دوم و سوم (1 + 1) با یکدیگر جمع میشوند تا 2، عدد چهارم و... به دست آید.

اعداد فیبوناچی از دنباله زیر به وجود میآمدند: 0، 1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89، 144…

این دنباله با شروع از 0 و افزودن 1 به آن برای به دست آوردن 1، عدد دوم به دست میآید.

سپس اعداد دوم و سوم (1 + 1) با یکدیگر جمع میشوند تا 2، عدد چهارم و... به دست آید

سپس اعداد دوم و سوم دوباره جمع میشوند تا عدد چهارم به وجود بیاید..

هر عدد در دنباله فیبوناچی تقسیم بر عددی که بلافاصله بعد از آن است، تقریباً همیشه برابر با 0.618 خواهد بود.

برای مثال، 34 تقسیم بر 55 برابر است با 0.618.

این نسبت در بسیاری از اشیاء طبیعی یافت میشود و به آن "نسبت طلایی" هم گفته میشود.

هر عدد در دنباله فیبوناچی تقسیم بر نقطه 2 سمت راست از خود، تقریباً همیشه به 0.382 خواهد بود.

برای مثال، 34 تقسیم بر 89 = 0.382.

اگر نسبت بین اعداد متوالی را اندازه گیری کنید، به دست میآید 0.382.

این نسبت در هندسه، هنر، معماری و حتی در Sonic the Hedgehog به کار میرود.

نسبت طلایی در واقع یک عدد غیر منطقی است، مانند پی، و اغلب با حرف یونانی فی (φ) نمایش داده میشود.

سطوح بازیابی فیبوناچی

0.236، 0.382، 0.618، 0.764

سطوح پسوند فیبوناچی

0، 0.382، 0.618، 1.000، 1.382، 1.618

شما واقعاً نیازی به دانستن نحوه محاسبه همه اینها نخواهید داشت. نرم افزار ترسیم نمودار شما تمام کارها را برای شما انجام خواهد داد.

با این حال، همیشه خوب است که با تئوری اصلی پشت این اندیکاتور آشنا باشید تا دانشی برای تحت تاثیر قرار دادن تاریخ خود داشته باشید.

سطوح اصلاحی فیبوناچی بر این تئوری کار میکنند که پس از حرکت یک قیمت بزرگ در یک جهت، قیمت قبل از ،از سرگیری در جهت اولیه، دوباره به سطح قبلی بازمیگردد.

تریدرها از سطوح اصلاحی فیبوناچی به عنوان مناطق حمایت و مقاومت بالقوه استفاده می کنند .

از آنجایی که بسیاری از تریدرها این سطوح را مشاهده میکنند و برای ورود به معاملات یا بستن آنها، سفارشهای خرید و فروش را روی آنها قرار میدهند.

تریدرها از سطوح توسعه فیبوناچی به عنوان سطوح سودآور استفاده می کنند .

اکثر نرم افزارهای ترسیم نمودار شامل سطوح اصلاح فیبوناچی و ابزارهای سطح توسعه هستند.

برای اعمال سطوح فیبوناچی در نمودارهای خود، باید نقاط Swing High و Swing Low را شناسایی کنید.

Swing High یک کندل با حداقل دو ارتفاع پایین در سمت چپ و راست خود است.

Swing Low یک کندل با حداقل دو پایین ترین سطح در سمت چپ و راست خود است.

شما همه اینها را دارید؟ نگران نباشید، ما اصلاحات، افزونهها و مهمتر از همه، نحوه گرفتن چند پیپ با استفاده از ابزار فیبوناچی را در ادامه مبحث توضیح خواهیم داد.

سطوح بازگشت فیبوناچی

به نحوه استفاده از سطوح بازگشت فیبوناچی بپردازیم.

سطوح بازگشت فیبوناچی خطوط افقیای هستند که ممکن است سطوح حمایت و مقاومت آینده را نشان دهند و قیمت ممکن است در آنجا مسیر خود را عوض کند.

مهمترین نکته درباره ابزار فیبوناچی این است که هنگامی که بازار در حال صعود است، عملکرد بهتری از خود نشان میدهد.

ایده این است که زمانی که بازار در حال صعود است، بر روی یک سطح حمایت فیبوناچی حرکت کنید (یا خریداری کنید).

همچنین، زمانی که بازار در حال نزول است، بر روی یک سطح مقاومت فیبوناچی توقف کنید (یا بفروشید).

سطوح بازگشت فیبوناچی به عنوان یک نشانگر تحلیلی پیشبینیکننده مورد نظر قرار گرفتهاند زیرا تلاش میکنند آینده قیمت را پیدا کنند.

این تئوری بر اساس این است که پس از شروع قیمت در یک جهت جدید، قبل از ادامه جهت، ممکن است به سمت سطح قیمت قبلی باز گردد یا به آن نزدیک شود.

یافتن سطوح بازگشت فیبوناچی

برای یافتن این سطوح بازگشت فیبوناچی، آخرین موج قیمتی را شناسایی کنید.

سپس، برای روند نزولی، روی نقطه بالای موج کلیک کرده و نمایشگر را به نقطه پایینی از آخرین نقطه موج بکشید.

برعکس، برای روند صعودی، روی نقطه پایینی کلیک کرده و نمایشگر را به بالاترین نقطه از آخرین نقطه موج بکشید.

حالا، نگاهی به چند نمونه از نحوه استفاده از سطوح بازگشت فیبوناچی در بازارهای مالی بیندازیم.

روند صعودی

این نمودار روزانه AUD/USD است.

در اینجا، ما سطوح بازگشت فیبوناچی را با کلیک بر روی نقطه پایینی در 0.6955 در 20 آوریل و کشیدن نمایشگر به سمت نقطه بالایی در 0.8264 در 3 ژوئن نشان دادیم.

همانطور که از نمودار مشخص است، سطوح بازگشت فیبوناچی 0.7955 (23.6%)، 0.7764 (38.2%)، 0.7609 (50.0%)، 0.7454 (61.8%) و 0.7263 (76.4%) بودند. در اینجا منتظریم که اگر AUD/USD از بالاترین سطح اخیر عقب نشینی کند، در یکی از سطوح بازگشت فیبوناچی حمایت شود زیرا تریدرها با کاهش قیمت، در این سطوح سفارش خرید میدهند.

- نسبت 50.0% بهطور رسمی یک نسبت فیبوناچی نیست، اما بهطور پنهانی وارد گروه شده و هرگز آن را ترک نکرده است.

حالا، بیایید به آنچه پس از وقوع نقطه بالای اوج اتفاق افتاد نگاهی بیندازیم.

قیمت مستقیماً از سطح 23.6 درصد برگشت و طی دو هفته به کاهش خود ادامه داد.

حتی سطح 38.2 درصد را آزمایش کرد اما نتوانست زیر آن بسته شود.

واضح است که خرید در سطح بازگشت 38.2 درصد یک معامله بلندمدت سودآور خواهد بود!

روند نزولی

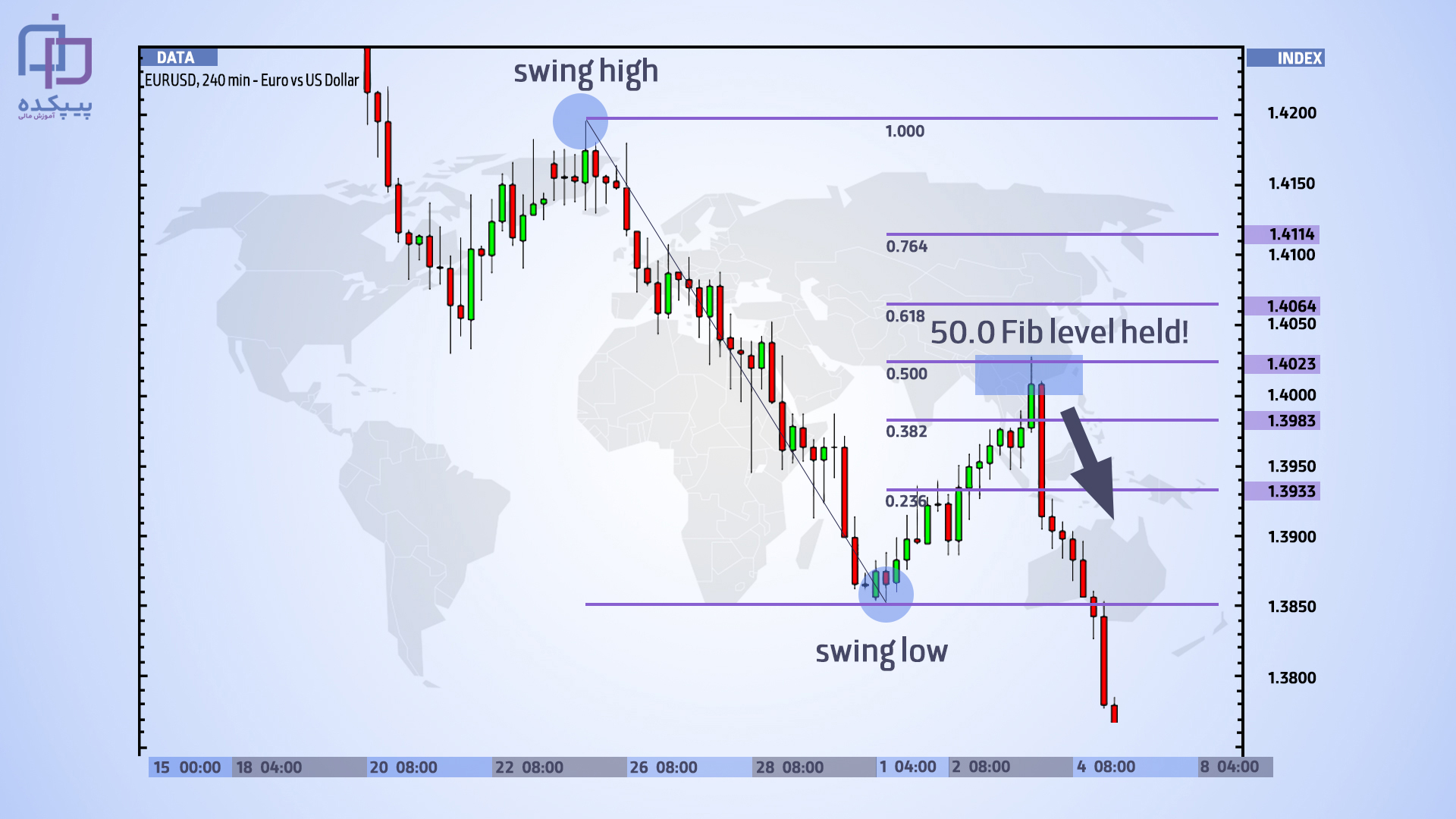

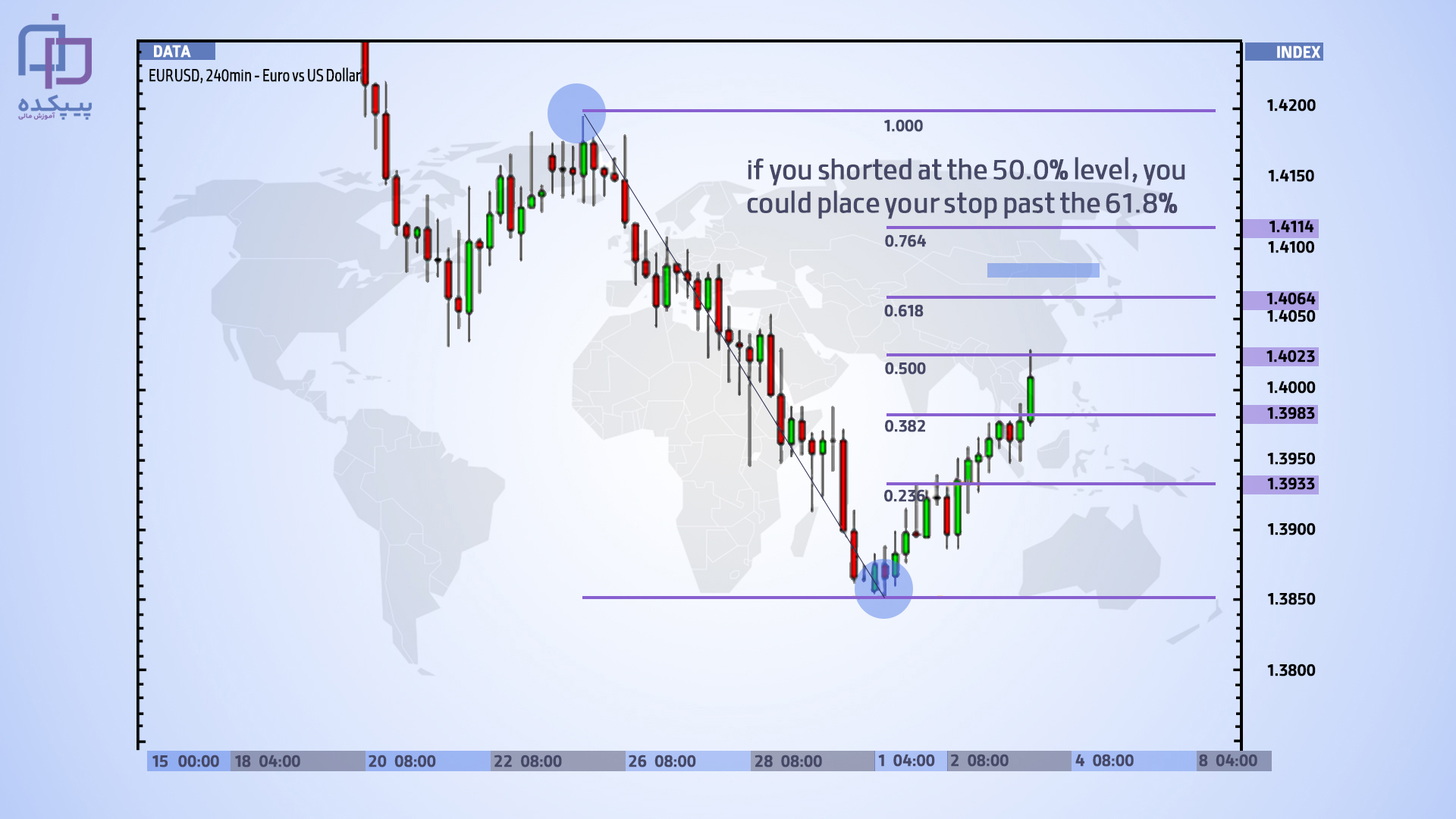

حالا، بیایید ببینیم چگونه از ابزار بازگشت فیبوناچی در طول یک روند نزولی استفاده میکنیم. در زیر نمودار 4 ساعته یورو/دلار آمده است.

همانطور که مشاهده میکنید، ما نقطه بالای موج خود را در 1.4195 در 25 ژانویه و نقطه پایینی از آخرین نقطه موج را در 1 فوریه بازکردیم.

سطوح بازگشتی 1.3933 (23.6%)، 1.3983 (38.2%)، 1.4023 (50.0%)، 1.4064 (61.8%) و 1.4114 (76.4%) هستند.

اگر قیمت از این پایین برگردد، احتمالاً میتواند با مقاومت در یکی از سطوح بازگشت فیبوناچی مواجه شود زیرا تریدرهایی که میخواهند روند نزولی را با قیمتهای بهتر بازی کنند، ممکن است آماده سفارشهای فروش در آنجا باشند.

حالا نگاهی بیندازیم به اتفاقی که بعداً رخ داد.

بازار سعی کرد به سمت بالا حرکت کند و قبل از آزمایش سطح 50.0 درصد، برای مدتی زیر سطح 38.2 درصد متوقف شد.

اگر سفارشهایی در سطوح 38.2% یا 50.0% داشتید، ممکن است در آن معامله مقداری سود بگیرید.

در این دو مثال، میبینیم که قیمت حمایت یا مقاومت موقت فارکس در سطوح بازگشت فیبوناچی پیدا کرده است.

از آنجا که همه افرادی که از ابزار فیبوناچی استفاده میکنند، این سطوح را به حمایت و مقاومت تبدیل میکنند.

اگر تعداد زیادی از فعالان بازار بر این باورند که یک بازگشت در نزدیکی یک سطح بازگشت فیبوناچی رخ خواهد داد و منتظر باز شدن یک موقعیت زمانی باشند که قیمت به آن سطح برسد، آنگاه تمامی سفارشات معلق میتوانند بر قیمت بازار تأثیر بگذارند.

نکته مهم این است که قیمت همیشه از این سطوح بالا نمیرود. آنها باید به عنوان مناطق تجمیع سفارشات در نظر گرفته شوند.

در نهایت، همواره باید به یاد داشته باشید که استفاده از ابزار فیبوناچی همیشه ساده نیست! اگر ساده بودند، تریدرها همیشه سفارشات خود را در سطوح بازگشت فیبوناچی قرار میدادند و بازارها همیشه روندی ثابت میداشتند.

در ادامه مباحث، به شما نشان میدهیم چه اتفاقی ممکن است بیفتد وقتی که بازگشت فیبوناچی موفق نباشد.

به خاطر دارید که در مباحث قبلی توضیح داده شد که سطوح حمایت و مقاومت در نهایت میشکنند.

اما با توجه به اینکه چگونه از سطوح فیبوناچی برای تعیین حمایت و مقاومت استفاده میشود، این موضوع در مورد فیبوناچی هم درست است.

اصلاحات فیبوناچی همیشه موثر نیستند و نمی توان گفت که آنها کاملاً بیخطا نیستند.

همین الان بیایید وقتی ابزار اصلاح فیبوناچی شکست خورد را مورد بررسی قرار دهیم.

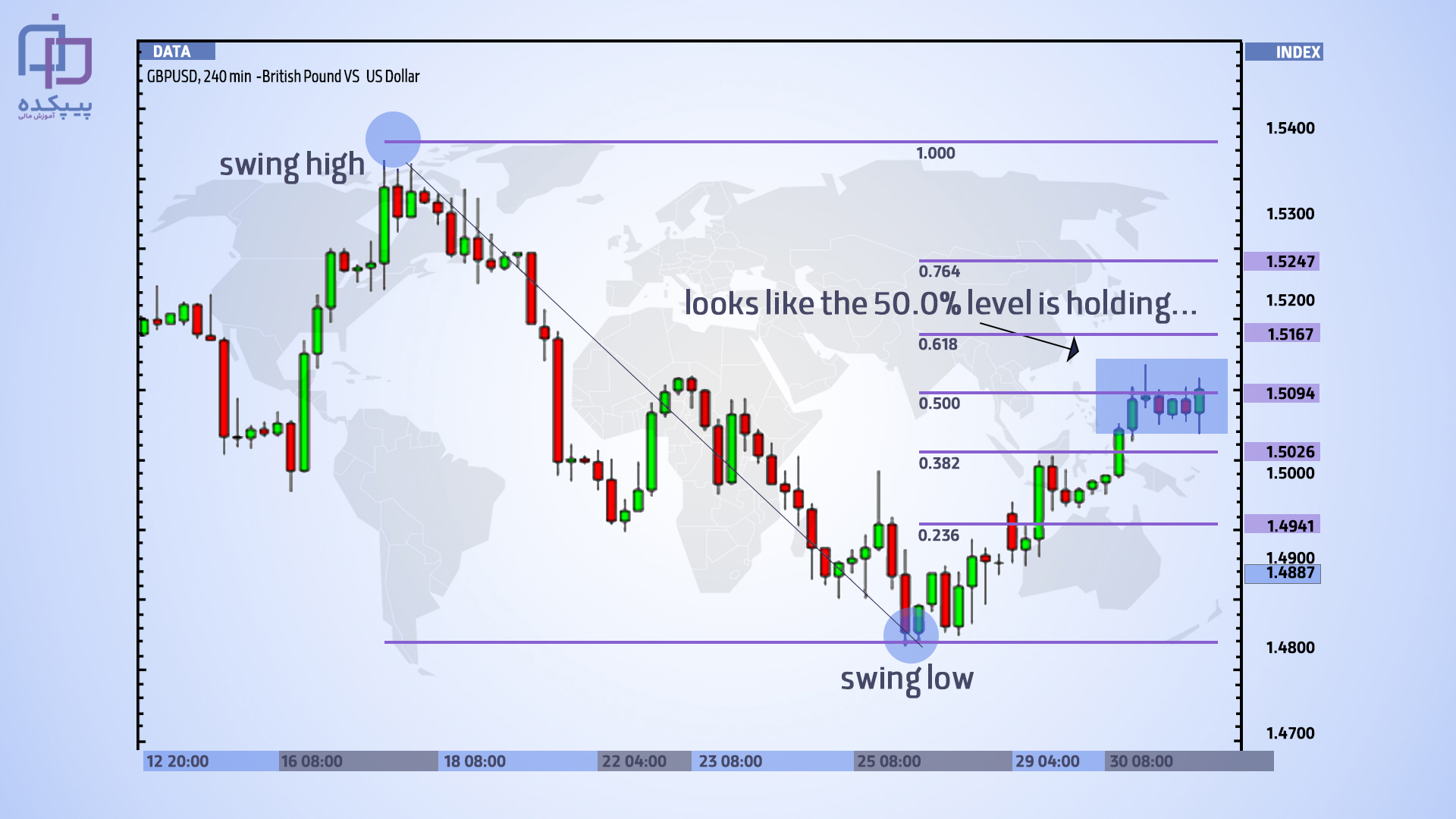

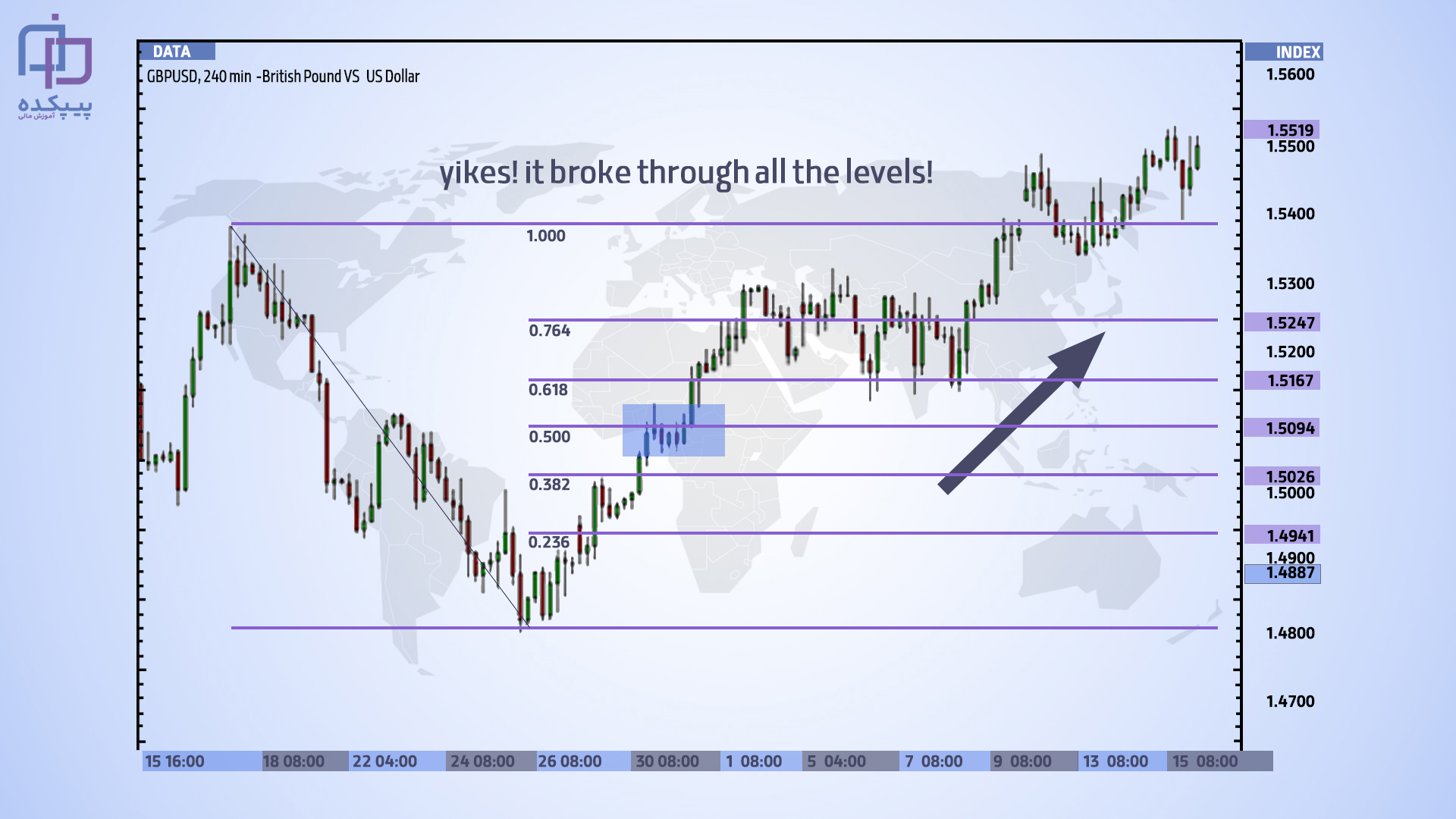

در نمودار 4 ساعته پوند/دلار زیرا، این جفت در یک روند نزولی قرار داشته است. شما تصمیم گرفتهاید از ابزار اصلاح فیبوناچی خود استفاده نکنید و به جستجوی نقطه ورود خوب بپردازید. از سویینگ بالا در 1.5383 و نوسان پایین در 1.4799 استفاده میکنید.

قیمت در اینجا در سطح 50.0 درصد برای چند کندل گذشته متوقف شده است.

وقتی با مازراتی جدیدتان به همراه اسکارلت جوهانسون (یا در صورت بودن یک تاجر خانم، رایان گاسلینگ) به Rodeo Drive سوار میشوید...

حالا فرض کنید واقعاً در آن سطح سفارش میدهید. اما اگر ریسک خود را به درستی مدیریت نکنید، حساب شما ضرر جدی میبیند.

به آنچه اتفاق افتاده است نگاه کنید.

سویینگ پایین به عنوان کمینهترین نقطه روند نزولی مشخص شد و قیمت از آنجا شروع به صعود کرد.

در اینجا چه درسی گرفتیم؟

اگرچه سطوح اصلاح فیبوناچی احتمال موفقیت بیشتری به شما میدهند، اما مانند دیگر ابزارهای فنی، همیشه درست جواب نمیدهند. شما نمیدانید آیا قبل از شروع دوباره روند به سطح 38.2 درصد برمیگردد یا خیر.

به یاد داشته باشید که بازار همیشه پس از یافتن حمایت یا مقاومت موقت، روند صعودی خود را از سر نمیگیرد، بلکه ادامه میدهد و نوسانات بالا یا پایین اخیر را پشت سر میگذارد.

فیبوناچی اصلاحی + حمایت و مقاومت

یکی از بهترین راهها برای بهرهگیری از ابزار اصلاح فیبوناچی، تشخیص سطوح حمایت و مقاومت بالقوه و ارتباط آنها با سطوح اصلاحی فیبوناچی است.

اگر سطوح فیبوناچی هماکنون با سطوح حمایت و مقاومت همخوانی داشته باشند و شما آنها را با سایر مناطق قیمتی که تعداد زیادی از تریدرها توجه دارند، ترکیب کنید، احتمال افزایش قیمت از این مناطق به شدت افزایش مییابد.

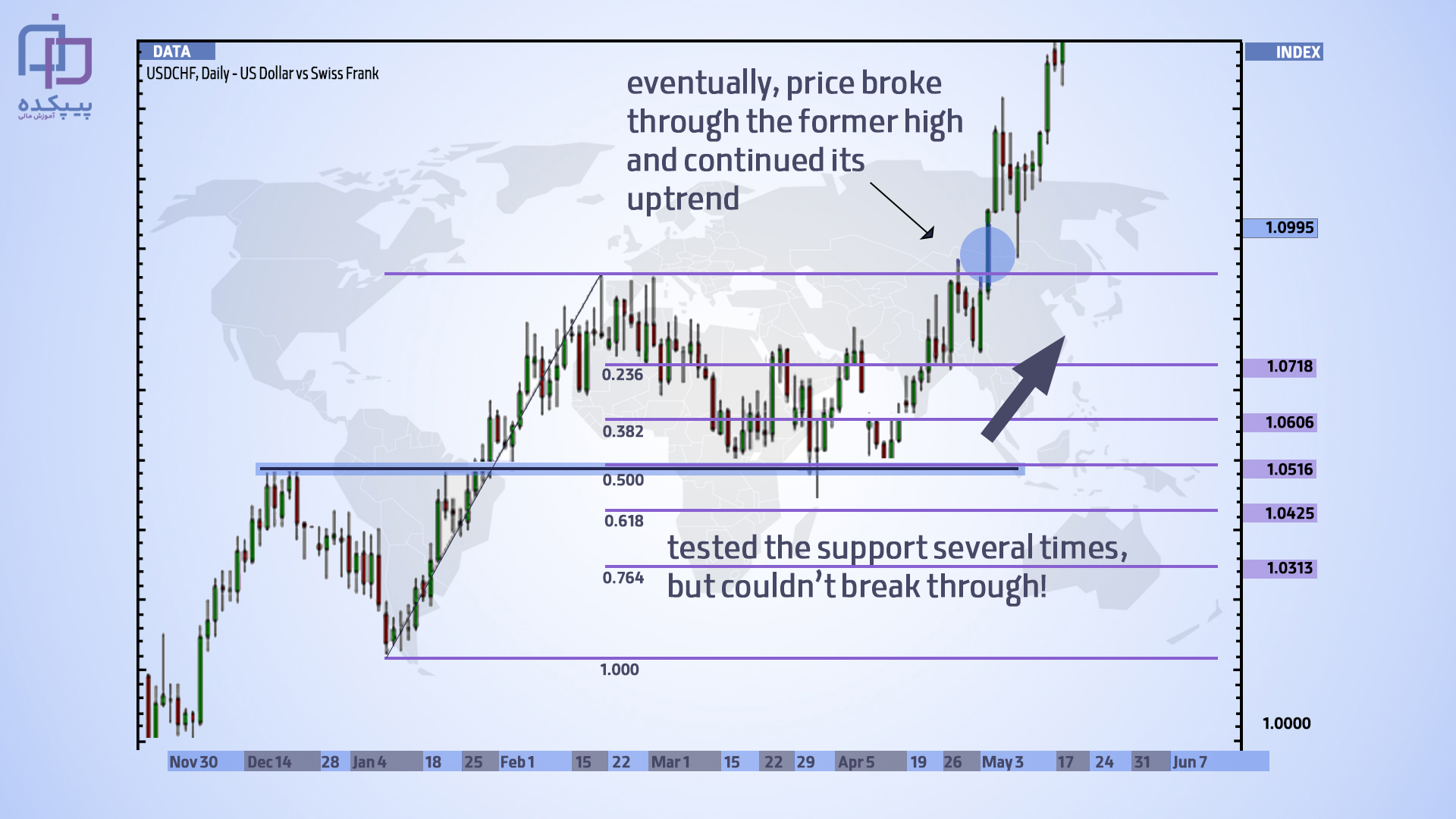

برای مثال، به نمودار روزانه دلار/فرانک سوئیس که در زیر آمده است توجه کنید.

همانطور که می بینید، اخیراً روند صعودی داشته است. به این همه کندل سبز نگاه کن!

شما تصمیم می گیرید که می خواهید وارد این روند طولانی USD/CHF شوید.

اما سوال این است که "چه زمانی وارد می شوید؟"

شما ابزار اصلاح فیبوناچی را از بین می برید، با استفاده از پایین ترین سطح 1.0132 در 11 ژانویه برای سویینگ پایین و بالاتر در 1.0899 در 19 فوریه برای سویینگ بالا.

اکنون نمودار شما با تمام سطوح اصلاح فیبوناچی بسیار جذاب به نظر می رسد.

اکنون که چارچوبی برای افزایش احتمال یافتن ورودی محکم داریم، میتوانیم به این سؤال پاسخ دهیم که «کجا باید وارد شوید؟»

کمی به عقب نگاه میکنید و میبینید که قیمت 1.0510 در گذشته سطح مقاومت خوبی بود و اتفاقاً با سطح اصلاحی فیبوناچی 50.0% همخوانی داشت .

اکنون که خراب شده است، می تواند به حمایت تبدیل شود و مکان خوبی برای خرید باشد.

اگر سفارشی را در حدود 50.0٪ فیبوناچی تنظیم کرده باشید، شما یک فرد بسیار خوشحال خواهید بود!

ممکن است لحظات بسیار پرتنشی وجود داشته باشد، به خصوص در دومین آزمایش سطح پشتیبانی در 1 آوریل.

قیمت سعی کرد از سطح پشتیبانی عبور کند اما نتوانست در زیر آن بسته شود . در نهایت، این جفت از سویینگ بالا عبور کرد و روند صعودی خود را از سر گرفت.

شما می توانید همین کار را در یک روند نزولی نیز انجام دهید. نکته این است که شما باید به دنبال سطوح قیمتی باشید که به نظر می رسد در گذشته مناطق مورد توجه بوده اند.

اگر در مورد آن فکر کنید، احتمال بیشتری وجود دارد که قیمت از این سطوح بالا برود.

چرا؟

اول اینکه، سطوح حمایت یا مقاومت قبلی معمولاً مناطق خوبی برای خرید یا فروش هستند، زیرا تریدرهای دیگر نیز مانند شاهین به این سطوح نگاه میکنند.

دوم، از آنجایی که میدانیم بسیاری از تریدرها از ابزار فیبوناچی اصلاحی نیز استفاده میکنند، ممکن است خودشان به دنبال افزایش سطح فیبوناچی باشند.

از آنجایی که تریدرها به سطوح حمایت و مقاومت یکسان نگاه می کنند، احتمال زیادی وجود دارد که تعداد زیادی سفارش در آن سطوح قیمتی وجود داشته باشد.

به یاد داشته باشید که در معامله گری همه چیز با احتمالات است .

اگر به معاملات با احتمال بالاتر پایبند باشید، در بلندمدت شانس بیشتری برای پیشرفت وجود دارد.

نحوه استفاده از فیبوناچی اصلاحی در کنار کندل های ژاپنی

اگر به مباحث مطرح شده دقت کرده اید، متوجه شده اید که می توانید ابزار اصلاح فیبوناچی را با سطوح حمایت و مقاومت و خطوط روند ترکیب کنید تا یک استراتژی معاملاتی ساده اما فوق العاده عالی ایجاد کنید.

هنگامی که ابزار فیبوناچی اصلاحی را با الگوهای کندل استیک ترکیب می کنیم، در واقع به دنبال کندل های جامع هستیم.

اگر بتوانید تشخیص دهید که چه زمانی فشار خرید یا فروش تمام شده است ، میتوانید سرنخی از زمان ادامه روند قیمت پیدا کنید.

ما اینجا دوست داریم آنها را "کندل شمعی فیبوناچی" یا به اختصار "چوب های فیبونچی

" بنامیم . خیلی جذابه، نه؟ برای روشن تر شدن این موضوع به مثالی نگاه می کنیم.

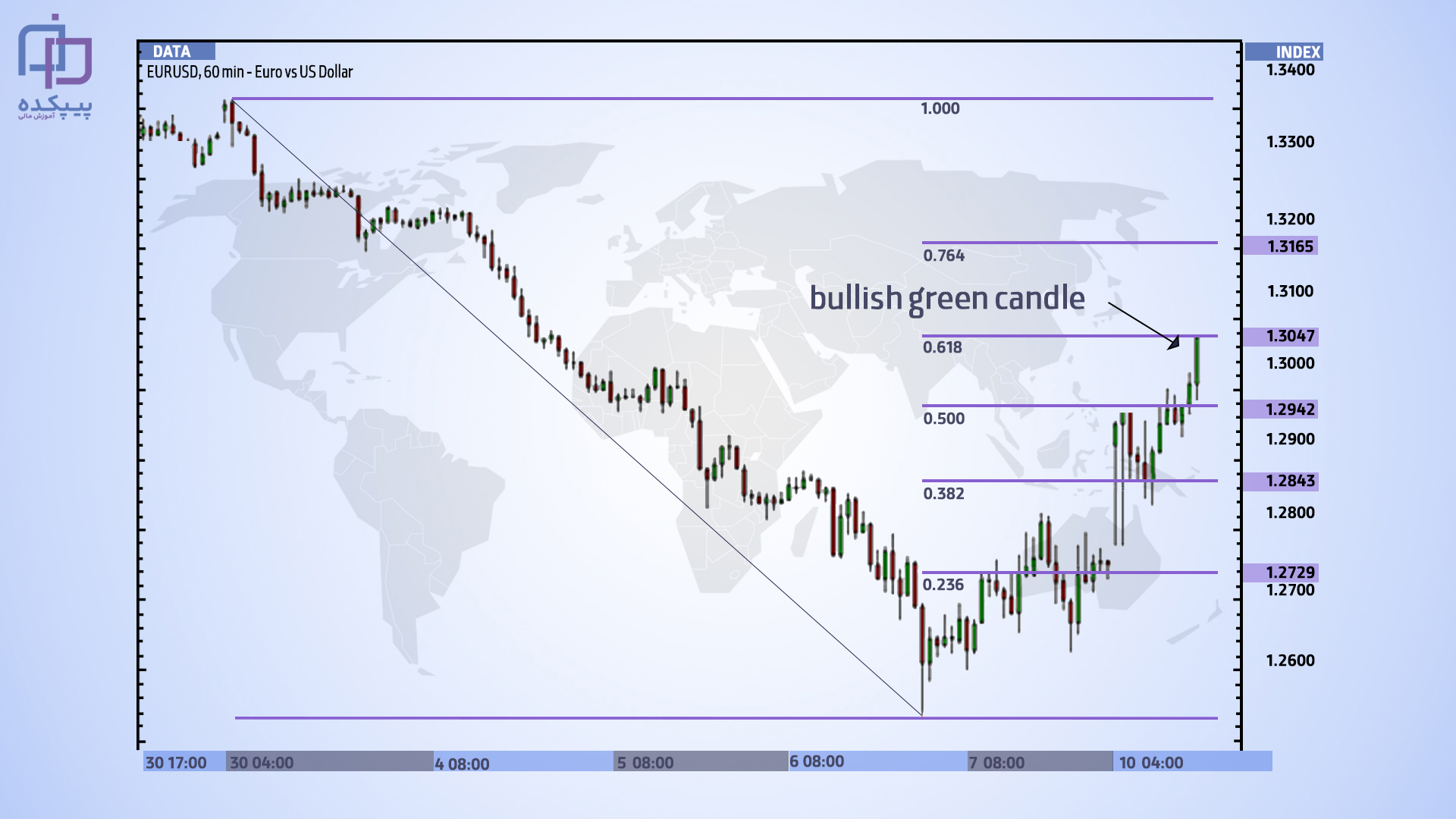

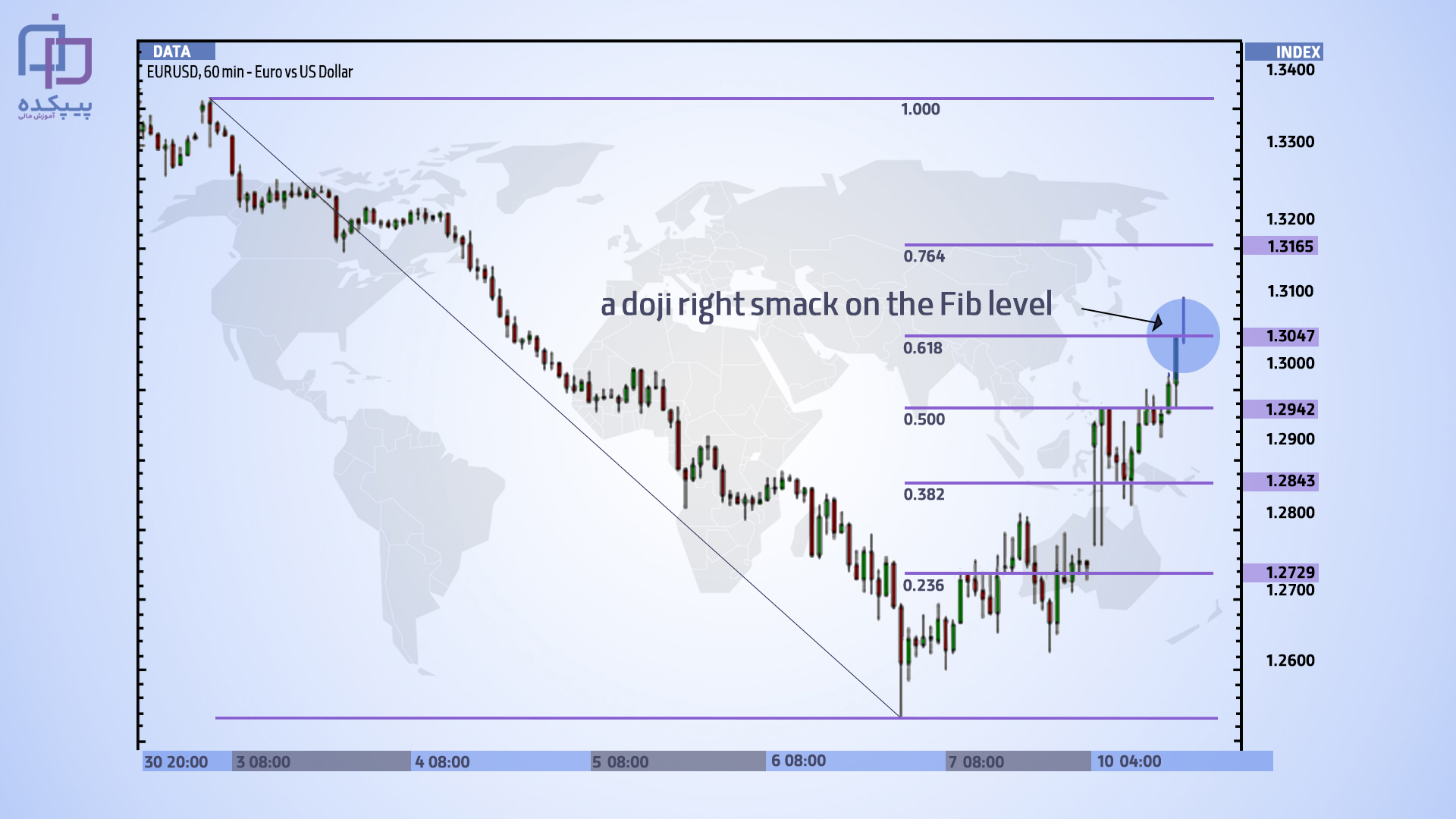

در زیر نمودار 1 ساعته یورو/دلار آمده است .

به نظر می رسد این جفت ارز در هفته گذشته روند نزولی داشته است، اما به نظر می رسد این حرکت برای مدتی متوقف شده است.

آیا فرصتی برای ورود به این روند نزولی وجود خواهد داشت؟ میدانید این چه معنی دارد. وقت آن است که ابزار فیبوناچی اصلاحی را بردارید و دست به کار شوید!

همانطور که از نمودار می بینید، ما سویینگ بالا خود را در 1.3364 در 3 مارس، با سویینگ پایین در 1.2523 در 6 مارس تعیین کرده ایم.

وای زمانی که نمودارهای خود را باز کردید، می بینید که یورو/دلار نسبت به قیمت بسته شدن جمعه خود کمی افزایش یافته است.

در حالی که سطح 50.0 درصد فیبوناچی برای مدتی باقی ماند، خریداران در نهایت این جفت را بالاتر بردند. شما تصمیم می گیرید منتظر بمانید و ببینید که آیا سطح فیبوناچی 61.8 درصد برقرار است یا خیر.

از این گذشته ، آخرین کندل بسیار صعودی بود! چه کسی می داند، قیمت فقط ممکن است به بالا رفتن ادامه دهد!

خوب، به آن نگاه می کنید؟ یک دوجی پا دراز در سطح اصلاحی فیبوناچی 61.8 درصد به نظر می رسد.

اگر در کلاس 2 دقت کرده باشید، می دانید که این یک "کندل کامل" است.

آیا فشار خرید کاهش یافته است؟ آیا مقاومت در سطح فیبوناچی اصلاحی نگه داشته می شود؟

ممکن است. سایر تریدرها احتمالاً به آن سطح فیبوناچی نیز توجه داشتند.

آیا زمان معامله فروش گرفتن است؟ شما هرگز نمی توانید با اطمینان بدانید (به همین دلیل است که مدیریت ریسک بسیار مهم است)، اما احتمال برگشت بسیار خوب به نظر می رسد!

اگر بلافاصله پس از تشکیل دوجی معامله فروش باز می کردید، میتوانستید به سودهای خوبی برسید.

درست بعد از کندل دوجی، قیمت قبل از اینکه مستقیماً به سمت پایین حرکت کند، کمی متوقف شد. نگاهی به آن همه کندل های قرمز بیندازید!

به نظر می رسد که خریداران واقعاً خسته شده بودند، که به فروشندگان اجازه دادند دوباره وارد شوند و کنترل را در دست بگیرند.

در نهایت، قیمت تمام شده به پایین Swing پایین رفت. این حرکت حدود 500 پیپ بود! این می توانست معامله برتر سال شما باشد!

جستجو برای "Fib Sticks" می تواند واقعا مفید باشد، زیرا آنها می توانند نشان دهند که آیا سطح اصلاح فیبوناچی برقرار است یا خیر.

اگر به نظر می رسد که قیمت در سطح فیبو متوقف شده است، احتمال دارد که تریدرهای دیگر برخی از سفارشات را در آن سطوح انجام داده باشند. این به منزله تایید بیشتر بر این است که واقعاً مقاومت یا حمایتی در آن قیمت وجود دارد.

یکی دیگر از چیزهای خوب در مورد Fib Sticks این است که شما نیازی به سفارش محدود در سطوح Fib ندارید.

از آنجایی که ما به یک "منطقه" و نه لزوماً سطوح خاص نگاه می کنیم، ممکن است در مورد اینکه آیا حمایت یا مقاومت باقی خواهد ماند، نگرانی هایی داشته باشید.

میتوانید منتظر بمانید تا یک Fib Stick درست در زیر یا بالاتر از سطح فیبوناچی اصلاحی تشکیل شود تا تأیید بیشتری در مورد اینکه آیا باید سفارش دهید یا خیر.

اگر یک Fib Stick تشکیل شد، میتوانید فقط یک معامله را با قیمت بازار وارد کنید، زیرا اکنون تأیید بیشتری دارید که سطح ممکن است وجود داشته باشد.

دلیل استفاده از فیبوناچی گسترشی بهره گیری از آن برای یافتن حد سود است.

بیایید با مثالی از یک روند صعودی شروع کنیم.

در یک روند صعودی، ایده کلی کسب سود در یک معامله بلندمدت در سطح گسترش قیمت فیبوناچی است.

با استفاده از سه کلیک ماوس، سطوح فیبوناچی را رسم کنید.

ابتدا روی سویینگ پایین کلیک کنید، سپس مکان نما خود را بکشید و بر روی آخرین سویینگ بالا کلیک کنید. در نهایت، مکان نما خود را به پایین بکشید و روی هر یک از سطوح اصلاحی کلیک کنید.

شما با این کار میتوانید هر یک از سطوح گسترشی را با نمایش نسبت و سطح قیمت مربوطه ببینید.

بیایید با نمودار دلار/فرانک سوئیس که در مطالب قبلی به شما نشان دادیم، به آن مثال برگردیم.

سطح 50.0 درصد فیبوناچی به عنوان حمایت قوی بود و پس از سه آزمایش، جفت در نهایت روند صعودی خود را از سر گرفت. در نمودار بالا، حتی می توانید افزایش قیمت بالاتر از سویینگ بالا قبلی را مشاهده کنید.

بیایید از ابزار توسعه فیبوناچی استفاده کنیم تا ببینیم کجا میتوانست مکان خوبی برای کسب سود باشد.

در اینجا خلاصه ای از اتفاقاتی است که پس از وقوع نوسان پایین اصلاحی رخ داد:

- قیمت تا سطح 61.8 درصد افزایش یافت، که نزدیک به سویینگ بالا قبلی بود.

- به سطح 38.2 درصد برگشت، جایی که حمایت پیدا کرد

- سپس قیمت افزایش یافت و در سطح 100 درصد مقاومت پیدا کرد.

- چند روز بعد، قیمت قبل از اینکه مقاومتی در سطح 161.8 درصد پیدا کند، دوباره افزایش یافت.

همانطور که از مثال می بینید، سطوح 61.8٪، 100٪ و 161.8٪ همگی مکان های خوبی برای کسب سود بوده اند.

حال، بیایید نگاهی به مثالی از استفاده از سطوح فیبوناچی گسترشی در یک روند نزولی بیندازیم.

در یک روند نزولی، ایده کلی کسب سود در یک معامله کوتاه مدت در سطح توسعه فیبوناچی است، زیرا بازار اغلب در این سطوح حمایت می شود.

اجازه دهید نگاه دیگری به روند نزولی نمودار ۱ ساعته یورو/دلار که قبلا نشان دادیم، بیاندازیم.

در اینجا، ما یک کندل دوجی را دقیقاً زیر سطح 61.8٪ فیبو دیدیم. سپس با بازگشت فروشندگان به بازار، قیمت معکوس شد و قیمت را به پایینترین سطح سویینگ پایین رساند.

بیایید ابزار فیبوناچی گسترشی را قرار دهیم تا ببینیم اگر در سطح اصلاحی 61.8 درصد قرار می گرفتیم، مکانهای خوبی برای کسب سود کجا بود.

بعد از اینکه قیمت از سطح اصلاح فیبوناچی برگشت، چه اتفاقی افتاد:

- قیمت در سطح 38.2 درصد حمایت شد

- سطح 50.0% به عنوان حمایت اولیه حفظ شد، سپس به منطقه تقاضا تبدیل شد

- سطح 61.8% نیز به منطقه تقاضا تبدیل شد، قبل از اینکه قیمت برای آزمایش سویینگ پایین قبلی کاهش یابد

- اگر به آینده نگاه کنید، متوجه خواهید شد که سطح توسعه 100٪ نیز به عنوان حمایت عمل خواهد کرد

ما میتوانستیم سود را در سطوح 38.2، 50.0 درصد یا 61.8 درصد کاهش دهیم. همه این سطوح به عنوان حمایت عمل می کردند، احتمالاً به این دلیل که تریدرهای دیگر نیز برای کسب سود، مراقب این سطوح بودند.

چگونه میتوان از فیبوناچی برای تعیین استاپ لاس استفاده نمود

احتمالاً به همان اندازه که بدانید کجا باید سود خود را بردارید، مهم است تا بدانید در کجا باید استاپ لاس خود را قرار دهید .

شما نمی توانید فقط بر اساس سطوح فیبوناچی وارد معامله شوید بدون اینکه بدانید کجا میخواهید از عامله خارج شوید.

در این مطلب، چند تکنیک را یاد خواهید گرفت که در زمان استفاده از سطوح فیبوناچی چگونه استاپ لاس خود را تنظیم کنید.

روش شماره 1: استاپ لاس را بعد از فیبو بعدی قرار دهید

روش اول این است که استاپ خود را درست از سطح فیبوناچی بعدی بگذرانید.

اگر قصد داشتید در سطح 38.2٪ فیب وارد شوید، استاپ خود را فراتر از سطح 50.0٪ قرار می دهید.

اگر احساس میکردید که سطح 50.0 درصد باقی میماند، باید استاپ خود را از سطح 61.8 درصد عبور دهید . ساده به نظر می رسد، درست است؟

بیایید نگاهی دیگر به نمودار 4 ساعته یورو/دلار بیندازیم که در مبحث اصلاح فیبوناچی به شما نشان دادیم .

اگر قیمت در 50.0% برگشت داشت، می توانستید استاپ لاس خود را فقط از سطح 61.8% فیبوناچی قرار دهید.

دلیل این کار این است که شما معتقد بودید که سطح 50.0% به عنوان یک نقطه مقاومت باقی می ماند. بنابراین، اگر قیمت بالاتر از این نقطه افزایش یابد، فرض معامله شما شکست میخورد.

شما در این روش باید ورود عالی داشته باشید.

تنظیم یک استاپ درست پس از سطح اصلاح فیبوناچی بعدی، فرض را بر این می گذارد که شما واقعاً مطمئن هستید که ناحیه حمایت یا مقاومت حفظ خواهد شد. و همانطور که قبلاً اشاره کردیم، استفاده از ابزارهای معامله، علم دقیقی نیست.

ما فقط به شما هشدار می دهیم که این ممکن است گاهی اوقات چند بار متوالی اتفاق بیفتد، بنابراین مطمئن شوید که ضررهای خود را به سرعت محدود کرده اید و اجازه دهید سودهای شما مطابق با روند افزایش یابند.

شاید بهتر باشد که از این نوع روش استاپ برای معاملات کوتاه مدت و روزانه استفاده کنید.

روش شماره 2: استاپ لاس را بعد از نوسان کف/ سقف اخیر قرار دهید

چنانچه میخواهید کمی مطمئن تر باشید، راه دیگر تنظیم استاپ لاس این است که آنها را از سویینگ بالا یا سویینگ پایین عبور کنید .

به عنوان مثال، زمانی که قیمت روند صعودی دارد و شما در موقعیت خرید هستید، می توانید یک استاپ لاس درست زیر آخرین سویینگ پایین که به عنوان یک سطح حمایت بالقوه عمل می کند، قرار دهید.

هنگامی که قیمت در یک روند نزولی قرار دارد و شما در موقعیت فروش هستید، می توانید یک استاپ لاس را درست بالای سویینگ بالا قرار دهید که به عنوان یک سطح مقاومت بالقوه عمل می کند.

این نوع استاپ لاس به معامله شما فضای بیشتری برای تنفس می دهد و به شما فرصت بیشتری برای حرکت بازار به نفع معامله تان می دهد.

اگر قیمت بازار از سویینگ بالا یا سویینگ پایین پیشی بگیرد، ممکن است نشان دهنده این باشد که روند معکوس در حال حاضر وجود دارد.

این بدان معناست که ایده یا راهاندازی معامله شما از قبل شکست خورده و برای ورود به آن خیلی دیر شده است.

تنظیم حد ضررهای بزرگتر احتمالاً بهترین حالت برای معاملات بلند مدت و نوسانگیری باشد. همچنین باید به یاد داشته باشید که با حد ضرر بزرگتر، حجم موقعیت خود را باید متناسب با آن انتخاب کنید.

امیدواریم مطالب ارائه شده در این ترم از دانشکده پیپکده را خوب فرا گرفته باشید