معرفی برخی از اندیکاتورهای محبوب

با ما همراه باشید تا در خصوص اندیکاتورها بیشتر آشنا شویم:

1- Bollinger bands

2- MACD

3- RSI

4- Parabolic SAR

5- Ichimuko cloud

بولینگر باند

بولینگر باند، یک اندیکاتور توسعه یافته توسط جان بولینگر، برای اندازه گیری نوسانات بازار و شناسایی شرایط «بیش از حد خرید» یا «بیش از حد فروش» استفاده می شود.

وقتی بازار آرام است، باندها منقبض میشوند و وقتی بازار با نوسان است، باندها گسترش مییابند.

به نمودار زیر نگاه کنید. بولینگر باند یک نشانگر پوشش نمودار است به این معنی که روی قیمت نمایش داده می شود.

باندهای بالا و پایین نوسانات یا درجه تغییرات قیمت ها را در طول زمان اندازه گیری می کنند.

از آنجایی که بولینگر باند نوسانات را اندازه گیری می کنند، باندها به طور خودکار با شرایط متغیر بازار تنظیم می شوند.

بولینگرباند معمولاً به صورت سه خط ترسیم می شوند:

- یک باند بالایی

- یک خط وسط

- یک باند پایین تر

خط وسط نشانگر یک میانگین متحرک ساده است.

بولینگرباند به طور پیش فرض روی یک دوره 20 قرار دارند که برای اکثر تریدرها خوب است، اما می توانید پس از کمی تجربه در استفاده از بولینگرباند، طول های میانگین متحرک مختلف را آزمایش کنید.

باندهای بالا و پایین به طور پیش فرض نشان دهنده دو انحراف استاندارد در بالا و پایین خط وسط (میانگین متحرک) هستند.

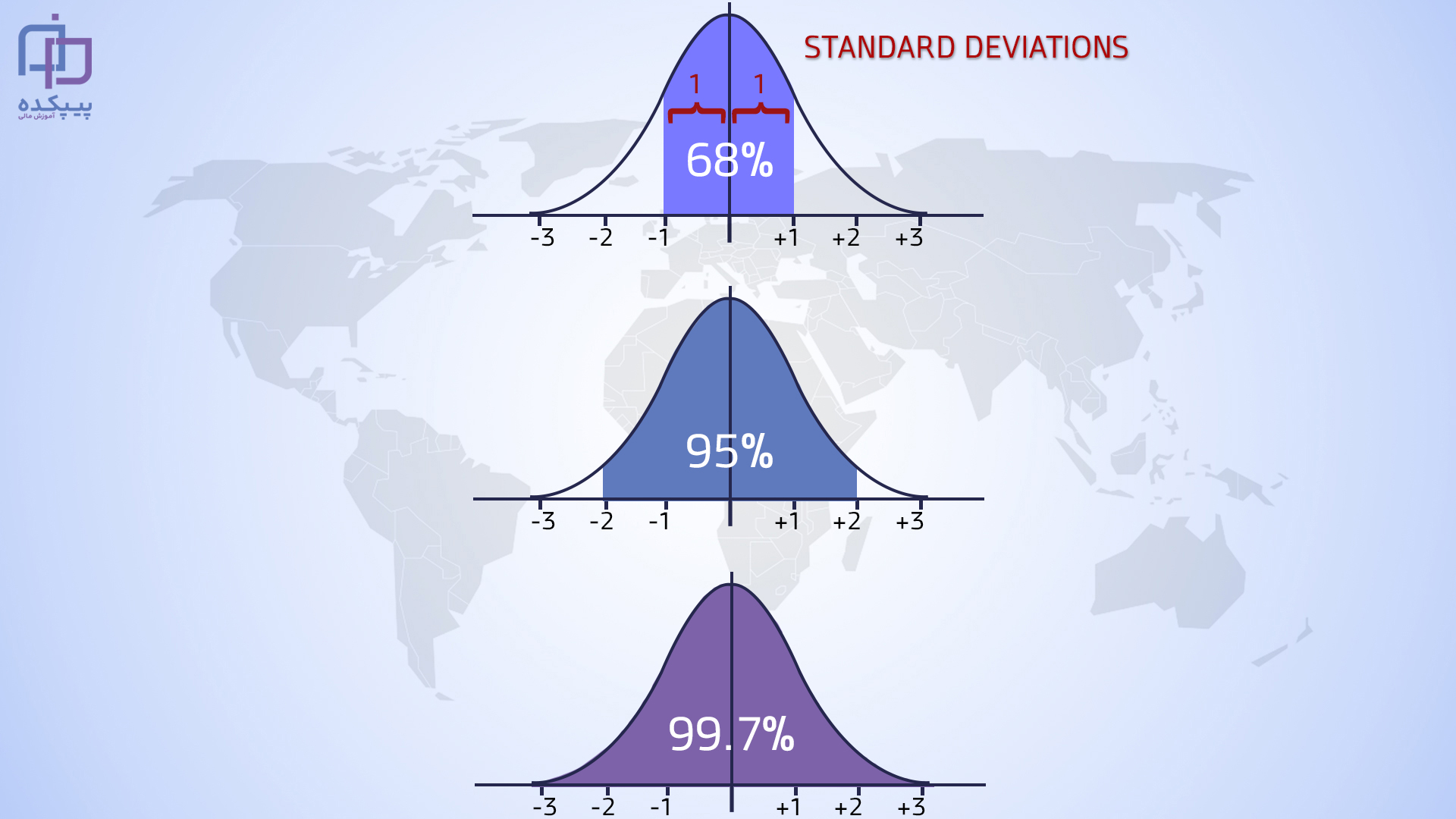

مفهوم انحراف معیار فقط معیاری است از میزان پراکندگی اعداد.

اگر باندهای بالا و پایین 1 انحراف استاندارد داشته باشند، به این معنی است که حدود 68 درصد از حرکات قیمتی که اخیراً رخ داده است، در این باندها وجود دارد.

اگر باندهای بالا و پایین 2 انحراف استاندارد داشته باشند، به این معنی است که حدود 95٪ از حرکت های قیمتی که اخیراً رخ داده است در این باندها وجود دارد.

بیایید یک تصویر به شما بزنیم.

هنگامی که با نحوه کار گروه ها آشنا شدید، می توانید انحرافات استاندارد متفاوتی را برای گروه ها امتحان کنید.

توجه: اگر واقعاً میخواهید در مورد محاسبات باندهای بولینگر بیاموزید، کتاب جان بولینگر در باندهای بولینگر، یا صفحه دوستداشتنی Forexpedia ما در باندهای بولینگر را بررسی کنی .

موارد استفاده از اندیکاتور بولینگر باند

فلسفه اصلی این اندیکاتور، تعیین بالاترین سطح یا سطح اشباع خرید و فروش است و همواره بهعنوان ابزاری برای تعقیب روند قیمتی و نظارت بر شکست تلقی میشود. معمولاً ۴ قانون کلی را برای پیروی از سیگنالهای باندهای بولینگر ارائه میکنند:

- هنگامی که قیمت به باندهای بالا یا پایین میرسد، باید شاخصهای دیگر را سریعاً چک کنید. اگر شاخصهای دیگر نشانگر نوسان قیمتی باشند، میتوان روند فوق را ادامهدار و اگر تایید نشود، باید آن را یک حرکت معکوس تلقی کرد.

- تحرکات بالا یا پایین خارج از باندها نشانگر یک روند معکوس است.

- نوسانی که از یک باند شروع و به باندی دیگر ختم میشود، قابل بررسی و پیگیری بیشتر و دقیقتر است.

- هرچه دورههای نوسان قیمتی کمتر باشد، تمایل به شکست هم بیشتر است.

MACD اندیکاتور

MACD مخفف Moving Average Convergence Divergence (به معنی واگرایی همگرایی میانگین متحرک) است.

این اندیکاتور ابزاری است برای شناسایی میانگینهای متحرک که نشاندهنده یک روند جدید صعودی یا نزولی استفاده میشود.پیدا کردن روند، یکی از اولویتهای اصلی در معامله است، زیرا بیشترین درآمد در آن جا حاصل میشود.

- اول تعداد دوره هایی است که برای محاسبه میانگین متحرک سریعتر استفاده می شود.

- دوم تعداد دوره هایی است که در میانگین متحرک کندتر استفاده می شود.

- سوم تعداد کندل هایی است که برای محاسبه میانگین متحرک تفاوت میانگین متحرک سریعتر و کندتر استفاده می شود .

به عنوان مثال، اگر قرار بود "12، 26، 9

" را به عنوان پارامترهای مکدی ببینید (که معمولاً تنظیمات پیشفرض برای اکثر نرمافزارها است)، به این صورت آن را تفسیر میکنید:

- 12 نشان دهنده میانگین متحرک 12 میله قبلی است**.**

- 26 نشان دهنده میانگین متحرک 26 میله قبلی است**.**

- عدد 9 نمایانگر 9 ستون قبلی تفاوت بین دو میانگین متحرک است. این مورد توسط خطوط عمودی که هیستوگرام نامیده میشوند، رسم میشود (خطوط سبز موجود در نمودار بالا).

تصور غلطی که در مورد خطوط مکدی وجود دارد این است که آنها میانگینهای متحرک قیمت هستند، در صورتیکه در واقع میانگین بین دو مووینگ اوریج را محاسبه میکند.

از مکدی برای شناسایی روند فعلی بازار و همچنین واگرایی های عادی و پنهان استفاده میشود. هرگاه میلههای مکدی بالای خط صفر بود روند صعودی و هر گاه پایین خط بود روند نزولی است.

زمانی که میله های ارتفاع کمی دارند و در نزدیکی خط صفر شکل میگیرند روند خنثی است.

وقتی به اندیکاتور نگاه می کنیم، خط مکدی میانگین متحرک "سریعتر" در نظر گرفته می شود.

در مثال بالا، خط مکدی تفاوت بین میانگین متحرک 12 و 26 دوره است.

خط سیگنال میانگین متحرک خط مکدی است .

وقتی به نشانگر نگاه می کنیم، خط سیگنال میانگین متحرک "آهسته تر" در نظر گرفته می شود.

میانگین متحرک کندتر میانگین خط مکدی قبلی را ترسیم می کند. یک بار دیگر، از مثال ما در بالا، این یک میانگین متحرک 9 دوره ای خواهد بود.

اکثر نمودارها به طور پیش فرض از میانگین متحرک نمایی 9 دوره ای استفاده می کنند.

این بدان معناست که ما میانگین 9 دوره آخر خط مکدی "سریعتر" را گرفته و آن را به عنوان میانگین متحرک "آهسته تر" خود ترسیم می کنیم.

نحوه معامله با اندیکاتور مکدی

از آنجایی که دو میانگین متحرک با "سرعت" متفاوت وجود دارد، واضح است که خط سریعتر نسبت به حرکت قیمت سریعتر واکنش نشان می دهد.

هنگامی که روند جدیدی رخ می دهد، خط سریعتر (خط مکدی) ابتدا واکنش نشان می دهد و در نهایت از خط کندتر (خط سیگنال) عبور می کند.

هنگامی که این "تقاطع" رخ می دهد، و خط سریع شروع به "واگرایی" یا دور شدن از خط کندتر می کند، اغلب نشان می دهد که روند جدیدی شکل گرفته است.

توجه داشته باشید که با عبور خطوط، هیستوگرام به طور موقت ناپدید می شود.

این به این دلیل است که تفاوت بین خطوط در زمان تلاقی صفر است.

با شروع روند نزولی و دور شدن خط سریع از خط آهسته، هیستوگرام بزرگتر می شود که نشانه خوبی از روند قوی است.

به مثال زیر توجه کنید.

با شروع یک روند صعودی جدید شروع به افزایش کرد. تصور کنید اگر بعد از تقاطع وارد یک معامله بلند مدت شده بودید، تقریباً 200 پیپ به دست می آوردید!

ایرادی که در مکدی وجود دارد این است که میانگینها از قیمت عقبترند و با تاخیر سیگنال میدهند.

از آن جا که مکدی میانگین دیگر مووینگ اوریجها را به ما نشان می دهد، میتوانید تصور کنید که چقدر از قیمت واقعی عقب است. با این تفاسیر هنوز هم مکدی یکی از اندیکاتورهای محبوب در میان معامله گران است.

اندیکاتور پارابولیک سار (Parabolic SAR) چیست؟

اندیکاتور پارابولیک سار قیمت را تعقیب کرده و می تواند به عنوان یک اندیکاتور تعقیب کننده روند در نظر گرفته شود.

این اندیکاتور برای پیدا کردن جهت روند فعلی قیمت و هم چنین برای زمانی که جهت روند قیمت دارایی در حال تغییر است، استفاده می شود؛ همچنین برای شناسایی نقاط خروج و ورود مناسب استفاده می شود.

متناسب با جهتی که قیمت در حال حرکت است، اندیکاتور پارابولیک سار به صورت مجموعه ای از نقاط در بالا یا زیر نمودار قیمتی دارایی مربوطه نمایان می شود؛

هنگامی که قیمت به سمت بالا حرکت کند و صعودی باشد، یک سری نقاط در زیر قیمت و زمانی که قیمت به سمت پایین حرکت کند روند نزولی باشد، یک سری نقاط در بالا قیمت قرار می گیرد. پارابولیک سار توسط ولز وایلدر Welles Wilder، خالق شاخص قدرت نسبی (RSI) اختراع شد.

.jpg)

نکته خوب در مورد پارابولیک سار این است که استفاده از آن بسیار ساده است. منظور ما واقعاً ساده است.

اساساً وقتی نقاط زیر کندل ها هستند، سیگنال خرید است .

هنگامی که نقاط بالای کندل ها هستند، سیگنال فروش است .

نحوه استفاده از اندیکاتور پارابولیک سار برای پیدا کردن نقاط خروج مناسب

از اندیکاتور پارابولیک سار برای کمک به تعیین اینکه آیا باید معامله خود را ببندید یا خیر استفاده کنید.

نحوه عملکرد پارابولیک سار به عنوان سیگنال خروج را در نمودار روزانه EUR/USD در زیر بررسی کنید.

تریدری که توانسته است این جفت را بفروشد، احتمالاً از خود میپرسد که چقدر پایین میآید.

در اوایل ژوئن، سه نقطه در پایین قیمت تشکیل شد که نشان میدهد روند نزولی به پایان رسیده است و زمان خروج از معامله فروش فرا رسیده است.

اگر با این فکر که یورو/دلار سقوط خود را از سر خواهد گرفت، سرسختانه تصمیم گرفتید آن معامله را حفظ کنید، احتمالاً تمام آن سودها از بین خواهد رفت زیرا جفت ارز در نهایت به نزدیکی 1.3500 صعود کرد.

اندیکاتور استوکاستیک (Stochastic Indicator) چیست؟

اندیکاتور استوکاستیک رابطه بین بازه قیمتی و قیمت بسته شدن جفت ارز را در یک بازه زمانی مورد سنجش قرار میدهد.

برای تعیین نقاط خرید و فروش میتوان از این اندیکاتور استفاده کرد؛ زیرا دقت بالایی در انجام این کار دارد. استوکاستیک علاقه مندان زیادی دارد و اندیکاتور جذاب به شمار میآید. استوکاستیک در دسته اندیکاتورهای اسیلاتور یا نوساننما قرار دارد.

هدف اندیکاتور استوکاستیک این است که زمان صعودی شدن روند جفت ارزها، قیمت بسته شدن در حوالی کران بالای بازه قیمتی باشد.

این اسیلاتور توسط جورج لین در اواخر دهه 1950 ساخته شد.

استوک استیک حرکت قیمت را اندازه گیری می کند. اگر موشکی را در حال بالا رفتن در هوا مجسم کنید قبل از اینکه بتواند پایین بیاید، باید سرعتش کم شود. حرکت همیشه قبل از قیمت تغییر جهت میدهد.

استوکاستیک از یک مقیاس برای اندازه گیری درجه تغییر بین قیمت ها از یک دوره پایانی برای پیش بینی ادامه روند در جهت فعلی استفاده می کند .

دو خط مشابه خطوط مکدی هستند به این معنا که یک خط سریعتر از دیگری است.

.jpg)

اندیکاتور استوک استیک به ما می گوید که چه زمانی بازار بیش از حد خرید یا فروش بیش از حد است. استوک استیک از 0 تا 100 مقیاس بندی شده است .

وقتی خطوط استوک استیک بالای 80 باشد (خط نقطه چین قرمز در نمودار بالا)، به این معنی است که بازار بیش از حد خرید شده است.

وقتی خطوط استوک استیک زیر 20 (خط نقطه چین آبی) هستند، به این معنی است که بازار احتمالاً بیش از حد فروش است.

به عنوان یک قاعده کلی، زمانی که بازار بیش از حد فروش است خرید می کنیم و زمانی که احتمالاً بازار بیش از حد خرید است، می فروشیم.

بر اساس این اطلاعات، آیا می توانید حدس بزنید که قیمت ممکن است به کجا برسد؟

این اصول اولیه استوک استیک است.

بسیاری از تریدرهای فارکس از استوک استیک به روشهای مختلفی استفاده میکنند، اما هدف اصلی این اندیکاتور این است که به ما نشان دهد شرایط بازار در کجا ممکن است بیش از حد خرید یا فروش بیش از حد باشد.

به خاطر داشته باشید که استوک استیک میتواند برای مدت طولانی بالای 80 یا زیر 20 باقی بماند ، بنابراین فقط به این دلیل که اندیکاتور میگوید "بیش از حد خرید" به این معنی نیست که باید کورکورانه بفروشید!

همان چیزی که می بینید "بیش فروش"، به این معنی نیست که باید به طور خودکار شروع به خرید کنید!

با گذشت زمان، یاد خواهید گرفت که از اندیکاتور استوک استیک متناسب با سبک معاملاتی شخصی خود استفاده کنید.

اندیکاتور RSIچیست؟

یکی از پرکاربردترین و محبوبترین ابزارهای موجود با عنوان اندیکاتور RSI شناخته میشود. این اندیکاتور را با نام شاخص قدرت نسبی (Relative Strength Index) نیز میشناسند که RSI مخفف آن محسوب میشود. اندیکاتور RSI به عنوان یک اندیکاتور مومنتوم (Momentum) نیز شناخته میشود.

از اندیکاتورهای مومنتوم برای شناسایی قدرت و ضعفی که در قیمت یک دارایی وجود دارد، استفاده میشود. بررسی شتاب افزایشی یا کاهشی قیمتها برای معاملهگران اهمیت زیادی دارد. اندیکاتور RSI بهترین ابزار برای این کار است.

فردی با نام ولز وایلدر (Welles Wilder) در کتابی با عنوان «مفاهیم جدید در سیستمهای معاملاتی تکنیکال» در سال ۱۹۷۸، اندیکاتور RSI را معرفی کرد. به خاطر بسپارید کسانی که در بازار سهام و فارکس (Forex) فعالیت میکنند این اندیکاتور را مورد استفاده قرار میدهند.

RSI شبیه Stochastic است زیرا شرایط خرید و فروش بیش از حد در بازار را مشخص می کند.

همچنین از 0 تا 100 ****مقیاس بندی شده است.

به طور معمول، عدد 30 یا کمتر نشان دهنده شرایط فروش بیش از حد بازار و احتمال بالا رفتن قیمت وجود دارد.

برخی از تریدرها تفسیر می کنند که یک جفت ارز بیش از حد فروش نشان می دهد که روند نزولی احتمالاً معکوس می شود، به این معنی که فرصتی برای خرید است .

عدد 70 یا بالاتر نشان دهنده شرایط خرید بیش از حد و احتمال تضعیف قیمت (کاهش) وجود دارد.

حرکت از زیر خط مرکزی (50) به بالا نشان دهنده روند صعودی است.

یک تقاطع خط مرکزی در حال افزایش زمانی رخ می دهد که مقدار RSI از بالای خط 50 در مقیاس عبور کند و به سمت خط 70 حرکت کند. این نشان می دهد که روند بازار در حال افزایش است و تا زمانی که RSI به خط 70 نزدیک شود به عنوان یک سیگنال صعودی دیده می شود.

حرکت از بالای خط مرکزی (50) به پایین نشان دهنده روند نزولی است .

زمانی که مقدار RSI از زیر خط 50 در مقیاس عبور می کند، به سمت خط 30 حرکت می کند، خط مرکزی سقوط می کند . این نشان می دهد که روند بازار از نظر قدرت ضعیف شده است و تا زمانی که RSI به خط 30 نزدیک شود به عنوان یک سیگنال نزولی دیده می شود.

نحوه معامله با استفاده از RSI

RSI را می توان درست مانند اندیکاتور Stochastic استفاده کرد.

بسته به اینکه در بازار بیش از حد خرید شده باشد یا بیش از حد فروش، می توانیم از آن برای انتخاب بالا و پایین بالقوه استفاده کنیم.

در زیر نمودار 4 ساعته EUR/USD مشاهده می شود.

در 7 ژوئن، در حال حاضر زیر دسته 1.2000 معامله می شد.

با این حال، RSI به زیر 30 سقوط کرد و نشان داد که ممکن است فروشنده دیگری در بازار باقی نماند و این حرکت ممکن است به پایان برسد.

سپس قیمت معکوس شد و طی چند هفته آینده دوباره به سمت بالا رفت.

تعیین روند با استفاده از RSI

RSI یک ابزار بسیار محبوب است زیرا می تواند برای تأیید شکل گیری روند نیز استفاده شود.

اگر فکر میکنید روندی در حال شکلگیری است، نگاهی گذرا به RSI بیندازید و ببینید که آیا بالای 50 است یا زیر.

اگر به دنبال یک UPTREND احتمالی هستید، مطمئن شوید که RSI بالای 50 باشد .

اگر به دنبال یک روند نزولی احتمالی هستید، مطمئن شوید که RSI زیر 50 باشد .

برای جلوگیری از تقلبی، میتوانیم منتظر بمانیم تا RSI از 50 عبور کند تا روند خود را تأیید کنیم.

مطمئناً، با عبور RSI از زیر 50، تأیید خوبی است که یک روند نزولی در واقع شکل گرفته است.

اندیکاتور ایچیموکو کینکو هیو چیست؟

(IKH) شاخصی است که حرکت قیمت آتی را می سنجد و مناطق حمایت و مقاومت آینده را تعیین می کند.

اکنون برای همه شما 3 در 1 است! همچنین بدانید که این اندیکاتور عمدتاً در جفت JPY استفاده می شود.

برای افزودن به لغات ژاپنی خود، کلمه ichimoku به "یک نگاه" ترجمه می شود، kinko به معنای "تعادل" است، در حالی که hyo ژاپنی به معنای "نمودار" است. با کنار هم گذاشتن همه اینها، عبارت ichimoku kinko hyo مخفف «نگاهی به نمودار در حالت تعادل» است.

حال، همه اینها یعنی چه؟

یک نمودار ممکن است درک موضوع را آسانتر کند…

قبل از اینکه به این حرف بیهوده بپردازید، اجازه دهید اجزای ایچیموکو را تجزیه کنیم تا درک آن آسان باشد.

اما قبل از انجام این کار، چند نکته در مورد این شاخص وجود دارد که ابتدا باید در مورد آنها بدانید:

- ایچیموکو را می توان در تمام بازه های زمانی برای هر دارایی قابل معامله استفاده کرد. (در اصل برای تجارت برنج استفاده می شد!)

- ایچیموکو را می توان هم در بازارهای رو به رشد و هم در بازارهای نزولی استفاده کرد.

پس چه زمانی نمی توانید از ایچیموکو استفاده کنید؟

زمانی که هیچ روند مشخصی وجود ندارد.

اساساً، زمانی که قیمت در دو طرف ابر در نوسان باشد، متوجه خواهید شد که بدون روند است.

بسیار خوب!

حالا بیایید سعی کنیم دریابیم که هر یک از خطوط برای چیست.

کیجون سن (خط آبی): که خط استاندارد یا خط پایه نیز نامیده میشود، با میانگین بالاترین بالاتر و کمترین پایین برای 26 دوره گذشته محاسبه میشود.

تیکان سن (خط قرمز): این همچنین به عنوان خط چرخش شناخته می شود و از میانگین بالاترین بالا و پایین ترین پایین در 9 دوره گذشته به دست می آید.

دهانه چیکو (خط سبز): به این خط عقب مانده می گویند. قیمت بسته شدن امروز است که 26 دوره عقب تر ترسیم شده است.

دهانه سنکو (خطوط نارنجی): اولین خط با میانگین گیری تیکان سن و کیجون سن محاسبه می شود و 26 نقطه قبل ترسیم می شود.

خط دوم سنکو با میانگین بالاترین بیشترین و پایینترین کمترین برای 52 دوره گذشته تعیین می شود و 26 دوره قبل ترسیم می شود.

فهمیدم؟ خوب، واقعاً لازم نیست که شما نحوه محاسبه هر یک از خطوط را به خاطر بسپارید.

چگونه با استفاده از ایچیموکو معامله کنیم

سنکو

بیایید ابتدا به دهانه سنکو نگاهی بیندازیم.

اگر قیمت بالاتر از دهانه سنکو باشد، خط بالا به عنوان اولین سطح حمایت عمل می کند در حالی که خط پایین به عنوان سطح حمایت دوم عمل می کند.

اگر قیمت کمتر از دهانه سنکو باشد، خط پایین اولین سطح مقاومت را تشکیل می دهد در حالی که خط بالا سطح مقاومت دوم است.

کیجون سن

در همین حال، کیجون سن به عنوان یک شاخص حرکت قیمت در آینده عمل می کند.

اگر قیمت بالاتر از خط آبی باشد، می تواند به صعود خود ادامه دهد.

اگر قیمت زیر خط آبی باشد، ممکن است کاهش یابد.

تنکان سن

تنکان سن نشانگر روند بازار است.

اگر خط قرمز در حال حرکت به سمت بالا یا پایین باشد، نشان دهنده روند صعودی بازار است.

اگر به صورت افقی حرکت کند، نشان می دهد که بازار در حال نوسان است.

چیکو اسپان

در نهایت، اگر چیکو اسپان یا خط سبز از قیمت در جهت پایین به بالا عبور کند، این یک سیگنال خرید است.

اگر خط سبز از بالا به پایین از قیمت عبور کند، این یک سیگنال فروش است.

در اینجا نمودار پر از خط یک بار دیگر، این بار با سیگنال های تجاری است:

ایچیموکو به عنوان یک شاخص دنبال کننده روند، می تواند در هر بازار و در هر بازه زمانی مورد استفاده قرار گیرد.

صرف نظر از بازار، ایچیموکو بر معامله در جهت روند و نه برخلاف روند تاکید دارد .

با پیروی از روندها، ایچیموکو می تواند به شما کمک کند تا از ورود به سمت نادرست بازار جلوگیری کنید.